Όταν τον Μάρτιο του 2023 ο παγκόσμιος τραπεζικός τομέας πέρασε μια μίνι κρίση. Αυτή ξεκίνησε με την κατάρρευση μιας περιφερειακής τράπεζας στις ΗΠΑ (Silicon Valley Bank ή SVB) και ακολούθησε γρήγορα η εξαγορά διάσωσης ενός ελβετικού τραπεζικού κολοσσού (Credit Suisse).

Η αλυσίδα αυτή ξεκίνησε μια κουβέντα με τους επενδυτές να αναρωτιούνται πώς συνέβη αυτό και να προσπαθούν να καταλάβουν τους κινδύνους μετάδοσης. Ένας από τους λόγους για τους οποίους κατέληξαν τομέα τονίζουν τη σημασία της διαφοροποίησης – ξεκινώντας από την (έλλειψη) διαφοροποίησης στην πελατειακή βάση της SVB, που μάλλον επιδείνωσε τα προβλήματά της, μέχρι τη σημασία των διαφοροποιημένων χαρτοφυλακίων απέναντι στην αυξημένη μεταβλητότητα της αγοράς.

Τι Είναι το Home Bias;

Πολλοί άνθρωποι τείνουν να επενδύουν σε ό,τι γνωρίζουν – είτε πρόκειται για μετοχές, ομόλογα ή νομίσματα – και καταλήγουν με μια «προκατάληψη υπέρ της πατρίδας» στα χαρτοφυλάκιά τους. Αυτή η προκατάληψη καθοδηγείται από συμπεριφορικά χαρακτηριστικά και συμβαίνει όταν οι επενδυτές επενδύουν υπερβολικά σε οικεία περιουσιακά στοιχεία, χάνοντας πιθανές ευκαιρίες αλλού. Οι εμπειρίες του παρελθόντος, η αποφυγή επενδύσεων σε ξένα νομίσματα και η έμφαση σε αγορές που είναι πιο κοντά στη χώρα τους μπορούν να είναι ισχυροί παράγοντες αυτής της τάσης στα χαρτοφυλάκια.

Ο όρος "home bias" αναφέρεται στην τάση των επενδυτών να κατευθύνουν το μεγαλύτερο μέρος του χαρτοφυλακίου τους σε εγχώριες μετοχές (ή σε αγορές που γνωρίζουν καλά), παραμελώντας τα οφέλη της διαφοροποίησης σε ξένες αγορές.

Αρχικά, αυτή η προκατάληψη θεωρήθηκε ότι οφειλόταν στις πρόσθετες δυσκολίες που συνδέονται με την επένδυση σε ξένες μετοχές, όπως οι νομικοί περιορισμοί και τα επιπλέον κόστη συναλλαγών. Άλλοι επενδυτές μπορεί απλά να παρουσιάζουν προκατάληψη υπέρ της χώρας τους, επειδή προτιμούν να επενδύουν σε ό,τι γνωρίζουν καλά, αντί να ρισκάρουν στο άγνωστο.

Απο τι Προκαλείται;

Υπάρχουν αρκετοί παράγοντες που μπορούν να οδηγήσουν έναν επενδυτή να προτιμήσει τις εγχώριες επενδύσεις, όπως:

Μεγαλύτερη διαθεσιμότητα εγχώριων επενδυτικών επιλογών

Έλλειψη εξοικείωσης με ξένες αγορές

Μειωμένη διαφάνεια σε ξένες αγορές

Υψηλότερα κόστη συναλλαγών

Μεγαλύτερα εμπόδια εισόδου στις ξένες αγορές

Υψηλότεροι κίνδυνοι που σχετίζονται με τις διεθνείς επενδύσεις

Προτίμηση στις εγχώριες αγορές σε σχέση με τις ξένες

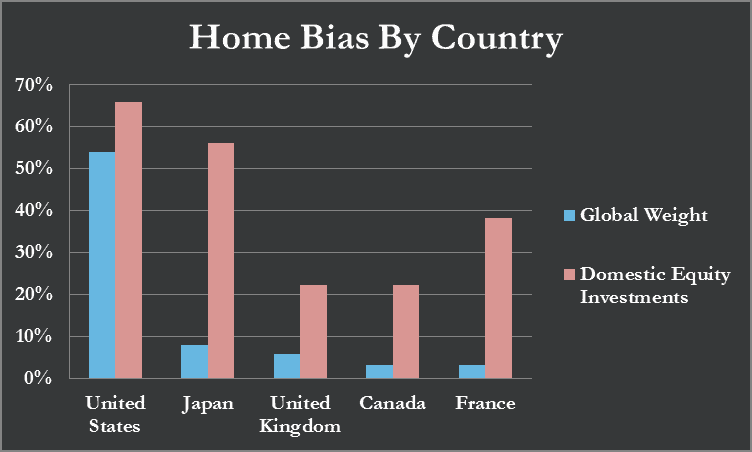

Οι αμερικανικές μετοχές αντιπροσωπεύουν περίπου το 60% της παγκόσμιας αγοράς, αλλά σύμφωνα με την Charles Schwab, οι Αμερικανοί επενδυτές κατευθύνουν το 85% των χαρτοφυλακίων τους σε εγχώριες μετοχές. Έρευνες δείχνουν ότι κάποιες γενιές είναι πιο πιθανό να παρουσιάσουν "home bias" από άλλες. Για παράδειγμα, το 45% των baby boomers έχουν κάποια μορφή αυτής της προκατάληψης, αποτελώντας τη μεγαλύτερη ομάδα στην έρευνα της Charles Schwab. Αντίθετα, οι Millennials ήταν λιγότερο πιθανό να επικεντρωθούν στις αγορές των ΗΠΑ, με μόνο το 24% να επενδύει κυρίως εγχώρια.

Η "home bias" δεν περιορίζεται μόνο στους μεμονωμένους επενδυτές. Ορισμένοι επαγγελματίες διαχειριστές αμοιβαίων κεφαλαίων στις ΗΠΑ τείνουν να επιδεικνύουν τις ίδιες συμπεριφορικές προκαταλήψεις. Μια μελέτη έδειξε ότι τα αμοιβαία κεφάλαια είναι συχνά υπέρβαρα σε μετοχές από τις πολιτείες καταγωγής των διαχειριστών τους. Επίσης, οι ερευνητές διαπίστωσαν ότι η προκατάληψη είναι ισχυρότερη στους λιγότερο έμπειρους διαχειριστές.

Το home bias δεν αφορά μόνο τους Αμερικανούς επενδυτές. Στην πραγματικότητα, επενδυτές από όλο τον κόσμο τείνουν να προτιμούν συγκεκριμένες εγχώριες μετοχές, όπως στη Φινλανδία, την Ιαπωνία, ακόμα και την Ελλάδα.

Γιατί Είναι Σημαντικό

Οι ξένες μετοχές – και γενικά η διαφοροποίηση- μπορούν να προσφέρουν προστασία από τον συστημικό κίνδυνο που υπάρχει αποκλειστικά σε μια χώρα ή έναν τομέα– δηλαδή τον κίνδυνο μιας οικονομικής ή χρηματοπιστωτικής ύφεσης που είναι περιορισμένη και δεν επηρεάζει άλλες οικονομίες ή αγορές.

Εκτός από την προστασία μέσω της παγκόσμιας διαφοροποίησης, οι ξένες μετοχές προσφέρουν επιπλέον ευκαιρίες για κέρδη. Για παράδειγμα, πολλοί Αμερικανοί, Καναδοί και Ευρωπαίοι επενδυτές έχουν αποκομίσει σημαντικά κέρδη από επενδύσεις σε μεγάλες κινεζικές εταιρείες, όπως η Alibaba Group (NYSE: BABA) και η Tencent Holdings (OTCMKTS: TCEHY). Στην πραγματικότητα, η Tencent συχνά αναφέρεται σε συζητήσεις γύρω από το ερώτημα: "Αν μπορούσες να επενδύσεις μόνο σε μία μετοχή, ποια θα ήταν αυτή;"

Ένα ισχυρό επιχείρημα υπέρ της προσπάθειας να ξεπράσει κανείς το home bias είναι το γεγονός ότι έρευνες των μετοχικών αγορών σε ανεπτυγμένες χώρες δείχνουν ότι καμία χώρα δεν είχε τις μετοχές με τις καλύτερες επιδόσεις για πάνω από δύο συνεχόμενα χρόνια τα τελευταία 25 χρόνια.

Home Bias Σε Μια Παγκοσμιοποιημένη Αγορά

Πολλοί επενδυτές μπορεί να σκέφτονται με όρους "αγοράς" και να πιστεύουν ότι ο πλούτος τους συνδέεται με τις διακυμάνσεις της. Είναι σημαντικό όμως να θυμάται κανείς ότι ένα διαφοροποιημένο χαρτοφυλάκιο περιλαμβάνει μετοχές και ομόλογα μεμονωμένων εταιρειών. Στον σημερινό διασυνδεδεμένο κόσμο, οι πολυεθνικές εταιρείες λειτουργούν με διεθνείς αλυσίδες εφοδιασμού και πελάτες, παράγοντας μεγάλο μέρος των εσόδων τους εκτός της χώρας όπου είναι εισηγμένες. Παρά τις πολιτικές ανησυχίες ή τις προοπτικές ανάπτυξης μιας συγκεκριμένης χώρας, οι ευκαιρίες στις διεθνείς αγορές εξακολουθούν να υπάρχουν λόγω αυτής της διασύνδεσης.

Για παράδειγμα, η αγορά μετοχών στο Ηνωμένο Βασίλειο εξακολουθεί να προσφέρει ευκαιρίες, παρά τις αδύναμες προοπτικές ανάπτυξης και την πρόσφατη πολιτική αναταραχή. Ένας τρόπος να κατανοηθεί αυτό είναι να σκεφτεί κανείς καθημερινά προϊόντα, όπως τα iphone.

Σχεδιάζεται από μια αμερικανική εταιρεία, κατασκευάζεται στην Κίνα και οι πρώτες ύλες του προέρχονται από διάφορες χώρες, συνήθως της Αφρικής. Το ίδιο ισχύει για τα αυτοκίνητα, τα οποία μπορεί να κατασκευάζονται στην Ευρώπη με εξαρτήματα από όλο τον κόσμο. Αυτά τα παραδείγματα δείχνουν τη σημασία της παγκόσμιας έκθεσης, παρόλο που κάποιοι μπορεί να αποφεύγουν επενδύσεις σε αυτές τις περιοχές λόγω έλλειψης οικειότητας.

Επιπτώσεις στις αποδόσεις

Το home bias μπορεί να οδηγήσει σε μεγάλη έκθεση σε συγκεκριμένα νομίσματα και τομείς της οικονομίας, αυξάνοντας τον κίνδυνο και επηρεάζοντας αρνητικά τις αποδόσεις. Η υπερβολική συγκέντρωση σε μια περιοχή έναντι άλλων μπορεί να οδηγήσει σε χαμένες ευκαιρίες σε τομείς που συμβάλλουν στην οικονομική ανάπτυξη. Χρησιμοποιώντας το Ηνωμένο Βασίλειο ως παράδειγμα, μια προτίμηση στις εγχώριες επενδύσεις τα τελευταία 20 χρόνια θα είχε οδηγήσει σε χαμηλότερες προσαρμοσμένες στον κίνδυνο αποδόσεις, εν μέρει λόγω της υποαπόδοσης του FTSE 100 σε σχέση με τον MSCI World και της υποτίμησης της στερλίνας έναντι του δολαρίου ΗΠΑ, ιδιαίτερα από το 2014 και μετά.

Οι συνέπειες του home bias στον κίνδυνο γίνονται πιο εμφανείς όσο πιο στενή είναι η αγορά στην οποία επενδύει κάποιος. Αν και η υπερβολική ή ελλιπής έκθεση σε μια περιοχή μπορεί να βελτιώσει τις αποδόσεις για μια συγκεκριμένη περίοδο, αυτό δεν είναι προς το συμφέρον των μακροπρόθεσμων επενδυτών. Ένα διαφοροποιημένο χαρτοφυλάκιο παρέχει τις καλύτερες βάσεις για μακροπρόθεσμη επιτυχία.

Η γεωγραφική διαφοροποίηση είναι σημαντική όχι μόνο μεταξύ κατηγοριών περιουσιακών στοιχείων αλλά και μεταξύ περιοχών. Επειδή οι διεθνείς αγορές σπάνια κινούνται προς την ίδια κατεύθυνση ταυτόχρονα, οι χαμηλότερες αποδόσεις σε μία περιοχή μπορούν να αντισταθμιστούν από τις υψηλότερες αποδόσεις σε άλλες. Η τοποθεσία εισαγωγής μιας μετοχής δεν θα πρέπει να είναι ο κύριος παράγοντας για την επιλογή της σε ένα χαρτοφυλάκιο. Αντίθετα, η τοποθεσία της πελατειακής βάσης και της αλυσίδας εφοδιασμού της εταιρείας είναι πιο σημαντική από το χρηματιστήριο στο οποίο είναι εισηγμένη.

Οι Παράγοντες Που Επηρεάζουν τις Επενδυτικές Αποφάσεις

Τι είναι αυτό που ενισχύει το home bias και το καθιστά τόσο ισχυρό;

Εξοικείωση: Ο βασικός παράγοντας φαίνεται να είναι η εξοικείωση. Ανεξάρτητα από το πόσο βάσιμη είναι η ανησυχία τους, οι επενδυτές τείνουν να πιστεύουν ότι έχουν λιγότερη πληροφόρηση για εταιρείες του εξωτερικού – δηλαδή, θεωρούν ότι δεν γνωρίζουν τόσα για τις ξένες εταιρείες όσο για τις εγχώριες. Οι διαχειριστές χαρτοφυλακίων που επενδύουν σε ξένες μετοχές αντιμετωπίζουν επιπλέον κόστος για να ερευνήσουν επαρκώς τις ξένες αγορές και να παραμένουν ενημερωμένοι. Σε κάποιες χώρες, όπως η Κίνα, υπάρχουν και ανησυχίες για τη διαφάνεια και την αξιοπιστία των οικονομικών δεδομένων. Απλά, οι περισσότεροι επενδυτές αισθάνονται πιο άνετα να επενδύουν σε εταιρείες που γνωρίζουν καλύτερα, δηλαδή εγχώριες. Η εθνική αφοσίωση μπορεί επίσης να παίζει ρόλο, καθώς κάποιοι επενδυτές επιθυμούν να στηρίζουν τις εγχώριες επιχειρήσεις.

Αυξημένο κόστος συναλλαγών: Ένας άλλος παράγοντας που ενισχύει το home bias είναι το αυξημένο κόστος συναλλαγών. Οι επενδυτές στις ΗΠΑ, για παράδειγμα, απολαμβάνουν την ευκολία συναλλαγών σε πολύ ρευστές αγορές, κάτι που οδηγεί σε χαμηλότερα spreads. Κάποιες ξένες αγορές επιβάλλουν φόρους στις συναλλαγές μετοχών. Παρ’ όλα αυτά, το κόστος συναλλαγών δεν είναι τόσο μεγάλο ζήτημα πλέον, καθώς οι επενδυτές μπορούν εύκολα να αποκτήσουν πρόσβαση σε ξένες αγορές μέσω εγχώριων ETF, τα οποία χαρακτηρίζονται από χαμηλό κόστος.

Συναλλαγματικός κίνδυνος: Η επένδυση σε ξένες μετοχές ενέχει συναλλαγματικό κίνδυνο, κάτι που αυξάνει τη συνολική μεταβλητότητα του χαρτοφυλακίου. Οι επενδυτές συχνά αμφιβάλλουν αν έχουν επαρκείς γνώσεις για να διαχειριστούν αυτόν τον κίνδυνο και πολλές φορές αποφεύγουν τις ξένες επενδύσεις, αν θεωρούν ότι θα χρειαστεί να ασχοληθούν με τις συναλλαγματικές αγορές.

Πολιτικοί κίνδυνοι: Επίσης, οι επενδυτές αποφεύγουν να επενδύσουν σε εταιρείες που δραστηριοποιούνται σε χώρες με αντιληπτούς πολιτικούς κινδύνους. Πιθανά προβλήματα όπως η κατάσχεση περιουσιακών στοιχείων ή η εθνικοποίηση εταιρειών είναι πραγματικοί κίνδυνοι που κάνουν τους επενδυτές να διστάζουν να επενδύσουν σε ξένες μετοχές.

Συμπέρασμα

Όταν υπάρχει home bias, είναι χρήσιμο να εξεταστεί η λογική της διαφοροποίησης και πώς αυτή μπορεί να συμβάλει στην επίτευξη των επενδυτικών στόχων του καθενός. Για εκείνους που ανταποκρίνονται στα δεδομένα, μπορεί να γίνει σύγκριση της διεθνούς κατανομής ενός χαρτοφυλακίου με το ποσοστό των διεθνών μετοχών στην παγκόσμια κεφαλαιοποίηση της αγοράς.

Οι παλαιότερες γενιές μεγάλωσαν σε εποχές όπου οι επενδύσεις στο εξωτερικό συχνά συνεπάγονταν έλλειψη διαφάνειας και μεγαλύτερο κίνδυνο. Ωστόσο, οι συνθήκες έχουν αλλάξει και η διεθνής επένδυση έχει γίνει πολύ πιο διαφανής και ρυθμιζόμενη. Συνεπώς, μια μικρή εκπαίδευση σχετικά με αυτή την αλλαγή μπορεί να βοηθήσει στη μείωση των φόβων που προκαλεί το άγνωστο!

—

Disclaimer: Το παρόν άρθρο έχει ενημερωτικό χαρακτήρα και εκπαιδευτικό περιεχόμενο και δεν αποτελεί επενδυτική συμβουλή. Κάθε επένδυση εμπεριέχει ρίσκο. Η αξία των επενδύσεων σας μπορεί να μειωθεί ή να αυξηθεί. Η Wealthyhood δεν παρέχει επενδυτικές, χρηματοοικονομικές, νομικές, φορολογικές ή λογιστικές συμβουλές. Η φορολογική μεταχείριση εξαρτάται από τις προσωπικές περιστάσεις του κάθε επενδυτή και ενδέχεται να μεταβληθεί στο μέλλον. Οι προηγούμενες αποδόσεις δε διασφαλίζουν τις μελλοντικές. Θα πρέπει να λαμβάνετε υπόψη τις προσωπικές σας περιστάσεις όταν λαμβάνετε επενδυτικές αποφάσεις και, εάν χρειάζεται, να απευθυνθείτε σε επαγγελματίες συμβούλους επενδύσεων.