Η ανάλυση των οικονομικών καταστάσεων μιας εταιρείας μπορεί να φαίνεται περίπλοκη, αλλά είναι ένα απαραίτητο εργαλείο για κάθε επενδυτή που θέλει να κατανοήσει την πραγματική εικόνα μιας επιχείρησης. Οι οικονομικές καταστάσεις αποκαλύπτουν τα μυστικά μιας εταιρείας: τις ελπίδες, τους φόβους και τις στρατηγικές της. Για να ξεκινήσετε, θα πρέπει να εξοικειωθείτε με τα τρία βασικά οικονομικά έγγραφα: την Κατάσταση Αποτελεσμάτων, την Κατάσταση Ταμειακών Ροών και τον Ισολογισμό.

Η Κατάσταση Αποτελεσμάτων παρουσιάζει τα έσοδα, τα έξοδα και τα κέρδη μιας εταιρείας για μια συγκεκριμένη περίοδο (π.χ. τρίμηνο, εξάμηνο ή έτος). Η Κατάσταση Ταμειακών Ροών δείχνει πώς η εταιρεία δημιουργεί και χρησιμοποιεί τα μετρητά της, ενώ ο Ισολογισμός αποτυπώνει την οικονομική θέση της εταιρείας σε μια συγκεκριμένη χρονική στιγμή, καταγράφοντας τα περιουσιακά της στοιχεία, τις υποχρεώσεις και τα ίδια κεφάλαια.

Ανάλυση της Κατάστασης Αποτελεσμάτων

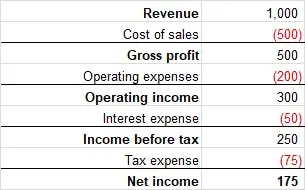

Η Κατάσταση Αποτελεσμάτων είναι το πρώτο έγγραφο που πρέπει να εξετάσετε. Ας δούμε ένα απλό παράδειγμα:

Έσοδα είναι το ποσό που προκύπτει από την πώληση προϊόντων και υπηρεσιών. Εάν αφαιρέσουμε από αυτό το άμεσο κόστος παραγωγής και διάθεσης αυτών των προϊόντων – γνωστό ως κόστος πωληθέντων – καταλήγουμε στο μικτό κέρδος. Να σημειωθεί ότι οι παρενθέσεις υποδεικνύουν αρνητικό ποσό, οπότε το (200) είναι το ίδιο με το -200.

Για παράδειγμα, αν η Apple πουλάει ένα iPhone για 800 ευρώ, ενώ το κόστος κατασκευής και διάθεσής του (καταστήματα, online πωλήσεις κ.λπ.) είναι 500 ευρώ, τότε το μικτό κέρδος της για κάθε iPhone είναι 300 ευρώ. 👌

Τα λειτουργικά έξοδα περιλαμβάνουν όλα τα έμμεσα κόστη που σχετίζονται με τις πωλήσεις, όπως δαπάνες για marketing, διαφήμιση και τα καθημερινά έξοδα λειτουργίας της επιχείρησης. Αφαιρώντας αυτά από το μικτό κέρδος, καταλήγουμε στο λειτουργικό εισόδημα – ουσιαστικά το ποσό του κέρδους πριν από πιο σύνθετες αφαιρέσεις, όπως τόκοι και φόροι. Όταν αφαιρεθούν και αυτά, καταλήγουμε στο τελευταίο νούμερο της κατάστασης αποτελεσμάτων: καθαρό εισόδημα.

Οι επενδυτές συχνά εξετάζουν το καθαρό εισόδημα ως ποσοστό των εσόδων, γνωστό και ως περιθώριο κέρδους. Αυτό δείχνει πόσα κέρδη (σε λεπτά του ευρώ) βγάζει η εταιρεία για κάθε ευρώ πωλήσεων – και, φυσικά, όσο μεγαλύτερο είναι το ποσοστό, τόσο καλύτερα. Το περιθώριο κέρδους γίνεται ακόμη πιο κατατοπιστικό όταν συγκρίνεται με αυτό των ανταγωνιστών της εταιρείας. Εάν μια εταιρεία έχει σταθερά υψηλότερο περιθώριο από τους ανταγωνιστές της, αυτό είναι ένδειξη καλύτερης λειτουργίας 🧐.

Ένας άλλος σημαντικός δείκτης – ο οποίος χρησιμοποιείται για την αξιολόγηση της χρηματοοικονομικής υγείας μιας επιχείρησης – είναι η κάλυψη τόκων. Υπολογίζεται διαιρώντας το λειτουργικό εισόδημα με τα έξοδα τόκων. Αυτός ο δείκτης μετρά την ικανότητα μιας εταιρείας να εξυπηρετεί το χρέος της (δηλαδή να πληρώνει τους τόκους της). Όπως και στο περιθώριο κέρδους, όσο υψηλότερη η κάλυψη τόκων, τόσο καλύτερα.

Παράδειγμα: GoodCo vs BadCo

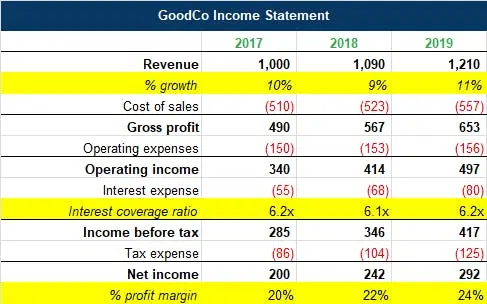

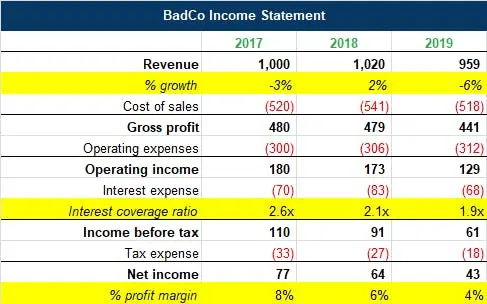

Για να δούμε πώς αυτά εφαρμόζονται στην πράξη, ας ρίξουμε μια ματιά στις καταστάσεις αποτελεσμάτων δύο υποθετικών εταιρειών στον ίδιο κλάδο: GoodCo και BadCo. Οι διαφορές στα περιθώρια κέρδους, το λειτουργικό εισόδημα και την κάλυψη τόκων θα μας δείξουν ποια εταιρεία είναι πιο υγιής και καλύτερα προετοιμασμένη για το μέλλον της στην αγορά.

GoodCo: Έχει σταθερή αύξηση εσόδων, υψηλά περιθώρια κέρδους και υγιή δείκτη κάλυψης τόκων (πάνω από 6). Αυτό σημαίνει ότι η εταιρεία μπορεί εύκολα να καλύψει τα χρέη της.

BadCo: Έχει ασταθή έσοδα, χαμηλά περιθώρια κέρδους και χαμηλό δείκτη κάλυψης τόκων. Αυτό δείχνει ότι η εταιρεία μπορεί να αντιμετωπίσει δυσκολίες στην εξυπηρέτηση του χρέους της.

Ανάλυση της Κατάστασης Ταμειακών Ροών

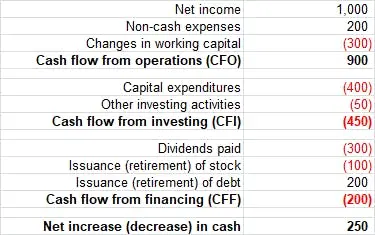

Η Κατάσταση Ταμειακών Ροών δείχνει πώς η εταιρεία δημιουργεί και χρησιμοποιεί τα μετρητά της. Ας δούμε τα βασικά στοιχεία:

Η παρουσία καθαρού εισοδήματος στην κατάσταση αποτελεσμάτων υποδηλώνει και τη σημασία των ταμειακών ροών από λειτουργικές δραστηριότητες (CFO) – δηλαδή τα χρήματα που παράγονται από τις κύριες επιχειρηματικές δραστηριότητες, όπως η παραγωγή και η πώληση προϊόντων.

Ο υπολογισμός του CFO γίνεται προσθέτοντας πίσω στο καθαρό εισόδημα τα μη ταμειακά έξοδα που είχαν αφαιρεθεί, όπως οι αποσβέσεις και οι απομειώσεις (οι οποίες αντανακλούν τη μείωση της αξίας των παγίων περιουσιακών στοιχείων με την πάροδο του χρόνου). Επιπλέον, λαμβάνονται υπόψη αλλαγές στο κεφάλαιο κίνησης, όπως για παράδειγμα η αύξηση των αποθεμάτων, η οποία αντιπροσωπεύει εκροή μετρητών.

Ταμειακές Ροές από Επενδύσεις (CFI)

Οι ταμειακές ροές από επενδυτικές δραστηριότητες (CFI) περιλαμβάνουν τις κεφαλαιακές δαπάνες, δηλαδή τα ποσά που δαπανώνται για τη δημιουργία νέων εργοστασίων, καταστημάτων ή για την αγορά εξοπλισμού. Παράλληλα, περιλαμβάνονται και οι ταμειακές ροές από επενδυτικές ενέργειες, όπως εξαγορές, πωλήσεις παγίων στοιχείων ή άλλες επενδυτικές συναλλαγές.

Ταμειακές Ροές από Χρηματοδότηση (CFF)

Οι ταμειακές ροές από χρηματοδοτικές δραστηριότητες (CFF) δείχνουν τα μετρητά που παράγονται ή χρησιμοποιούνται από ενέργειες όπως:

Πληρωμές μερισμάτων.

Έκδοση ή επαναγορά μετοχών.

Ανάληψη ή αποπληρωμή δανείων, όπως εταιρικά ομόλογα ή τραπεζικά δάνεια.

Αυτό το κομμάτι της κατάστασης ταμειακών ροών δίνει μια σαφή εικόνα για το πώς μια εταιρεία διαχειρίζεται τη χρηματοδότησή της, είτε μέσω εξωτερικού δανεισμού, είτε μέσω απόδοσης αξίας στους μετόχους 🔁.

Συνολικά, η κατάθεση ταμειακών ροών είναι ένα από τα πιο πολύτιμα εργαλεία για τους επενδυτές στην ΕΕ και την Ελλάδα, παρέχοντας πληροφορίες για τη ρευστότητα μιας εταιρείας και τη χρηματοοικονομική της ευρωστία.

Η ανάλυση της κατάστασης ταμειακών ροών ξεκινά με τον υπολογισμό του δείκτη μετατροπής ταμειακών ροών (cash conversion rate). Το ρευστό είναι ο βασιλιάς και αυτός ο δείκτης μετρά την ικανότητα μιας εταιρείας να μετατρέπει τα λογιστικά της κέρδη (όπως εμφανίζονται στην κατάσταση αποτελεσμάτων) σε πραγματικό χρήμα στο ταμείο. Υπολογίζεται διαιρώντας τις ταμειακές ροές από λειτουργικές δραστηριότητες (CFO) με το καθαρό εισόδημα. Όπως είναι αναμενόμενο, όσο υψηλότερος είναι ο δείκτης, τόσο το καλύτερο. Αυτός ο δείκτης γίνεται ακόμη πιο χρήσιμος όταν συγκρίνεται με τον αντίστοιχο των ανταγωνιστών της εταιρείας.

Ένας άλλος δείκτης είναι η Ελεύθερη Ταμειακή Ροή (FCF), που δείχνει τα μετρητά που απομένουν μετά τις επενδύσεις. Θετική και αυξανόμενη FCF είναι ένα καλό σημάδι, καθώς η εταιρεία μπορεί να χρησιμοποιήσει αυτά τα χρήματα για την αποπληρωμή χρέους ή την καταβολή μερισμάτων.

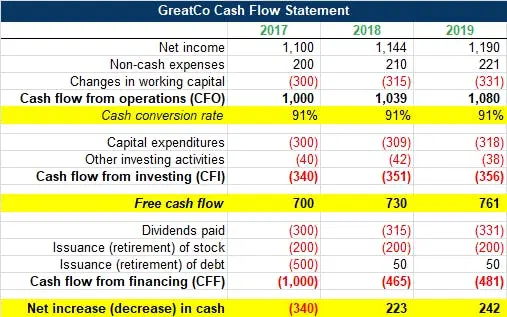

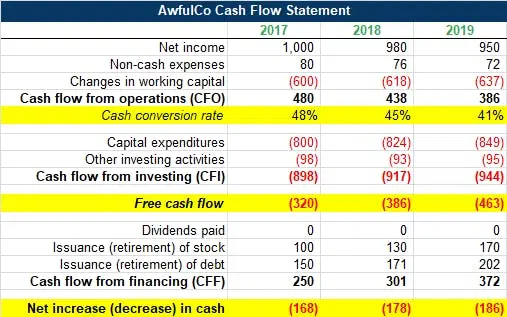

Παράδειγμα: GreatCo vs AwfulCo

GreatCo: Έχει υψηλό ποσοστό μετατροπής μετρητών και θετική FCF που αυξάνεται κάθε χρόνο. Αυτό της επιτρέπει να αποπληρώνει χρέη και να ανταμείβει τους μετόχους της.

AwfulCo: Έχει χαμηλό ποσοστό μετατροπής μετρητών και αρνητική FCF. Η εταιρεία αναγκάζεται να εκδίδει νέο χρέος και μετοχές για να καλύψει τα έλλειμμα, κάτι που αποδυναμώνει τους υπάρχοντες μετόχους.

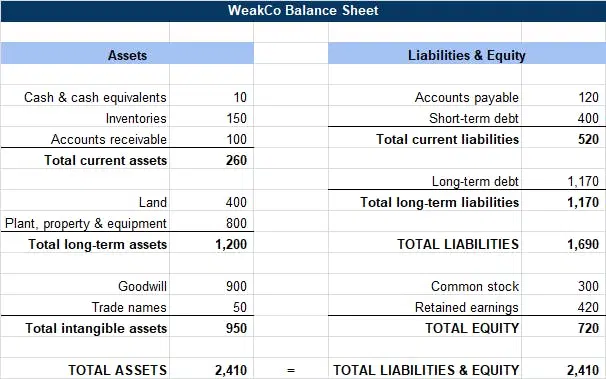

Ανάλυση του Ισολογισμού

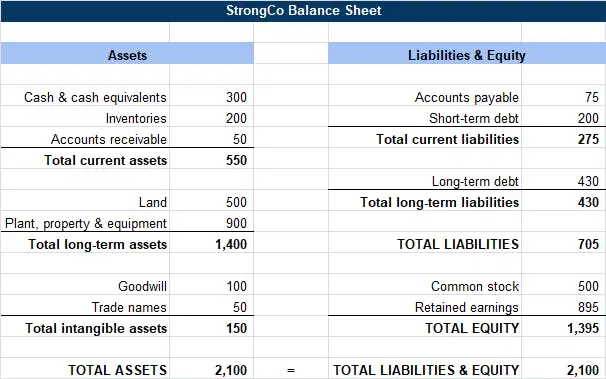

Ο Ισολογισμός παρουσιάζει τα περιουσιακά στοιχεία, τις υποχρεώσεις και τα ίδια κεφάλαια μιας εταιρείας σε μια συγκεκριμένη χρονική στιγμή. Ας δούμε τα βασικά στοιχεία:

Περιουσιακά Στοιχεία: Περιλαμβάνουν τα κυκλοφορούντα (π.χ. μετρητά, αποθέματα) και τα μακροπρόθεσμα περιουσιακά στοιχεία (π.χ. μηχανήματα, κτίρια).

Υποχρεώσεις: Περιλαμβάνουν τις βραχυπρόθεσμες (π.χ. πληρωτέοι λογαριασμοί) και τις μακροπρόθεσμες υποχρεώσεις (π.χ. μακροπρόθεσμα δάνεια).

Ίδια Κεφάλαια: Είναι τα κεφάλαια που ανήκουν στους μετόχους.

Ένας σημαντικός δείκτης είναι ο Δείκτης Τρέχουσας Ρευστότητας, που υπολογίζεται ως τα κυκλοφορούντα περιουσιακά στοιχεία διαιρούμενα με τις βραχυπρόθεσμες υποχρεώσεις. Ένας δείκτης άνω του 1 θεωρείται καλός.

Ένας άλλος δείκτης είναι ο Δείκτης Χρέους προς Σύνολο Ενεργητικού, που δείχνει το ποσοστό του χρέους σε σχέση με το σύνολο των περιουσιακών στοιχείων. Όσο χαμηλότερος είναι, τόσο καλύτερα.

Παράδειγμα: StrongCo vs WeakCo

StrongCo: Έχει υγιή δείκτη τρέχουσας ρευστότητας (2), χαμηλό δείκτη χρέους προς σύνολο ενεργητικού (30%) και χαμηλό δείκτη καθαρού χρέους προς EBITDA (2). Αυτό δείχνει ότι η εταιρεία είναι σε καλή θέση να καλύψει τις υποχρεώσεις της.

WeakCo: Έχει χαμηλό δείκτη τρέχουσας ρευστότητας (0,5), υψηλό δείκτη χρέους προς σύνολο ενεργητικού (65%) και υψηλό δείκτη καθαρού χρέους προς EBITDA (6). Αυτά είναι κόκκινες σημαίες που δείχνουν ότι η εταιρεία μπορεί να αντιμετωπίσει δυσκολίες.

Η Σημασία της Απόδοσης Ιδίων Κεφαλαίων (ROE)

Η Απόδοση Ιδίων Κεφαλαίων (ROE) είναι ένας σημαντικός δείκτης που μετρά πόσο αποτελεσματικά χρησιμοποιεί μια εταιρεία τα κεφάλαια των μετόχων για να παράγει κέρδη. Υπολογίζεται ως το καθαρό εισόδημα διαιρούμενο με τα μέσα ίδια κεφάλαια. Όσο υψηλότερος είναι ο ROE, τόσο καλύτερα.

Για παράδειγμα, αν μια εταιρεία έχει καθαρό εισόδημα 200 ευρώ και μέσα ίδια κεφάλαια 1.000 ευρώ, τότε ο ROE είναι 20%. Αυτό σημαίνει ότι η εταιρεία παράγει 20 ευρώ κέρδους για κάθε 100 ευρώ ιδίων κεφαλαίων.

Συμπέρασμα

Η ανάλυση των οικονομικών καταστάσεων μιας εταιρείας είναι ένα ισχυρό εργαλείο για κάθε επενδυτή. Με την κατανόηση των βασικών εννοιών και δεικτών, μπορείτε να αξιολογήσετε την οικονομική υγεία μιας επιχείρησης και να λάβετε ενημερωμένες αποφάσεις. Εξοικειωθείτε με τις καταστάσεις αποτελεσμάτων, ταμειακών ροών και ισολογισμούς, και μην διστάσετε να εφαρμόσετε αυτές τις τεχνικές σε πραγματικές εταιρείες. Ποιος ξέρει, ίσως ανακαλύψετε την επόμενη μεγάλη επένδυση σας!

—

Disclaimer: Το παρόν άρθρο έχει ενημερωτικό χαρακτήρα και εκπαιδευτικό περιεχόμενο και δεν αποτελεί επενδυτική συμβουλή. Κάθε επένδυση εμπεριέχει ρίσκο. Η αξία των επενδύσεων σας μπορεί να μειωθεί ή να αυξηθεί. Η Wealthyhood δεν παρέχει επενδυτικές, χρηματοοικονομικές, νομικές, φορολογικές ή λογιστικές συμβουλές. Η φορολογική μεταχείριση εξαρτάται από τις προσωπικές περιστάσεις του κάθε επενδυτή και ενδέχεται να μεταβληθεί στο μέλλον. Οι προηγούμενες αποδόσεις δε διασφαλίζουν τις μελλοντικές. Θα πρέπει να λαμβάνετε υπόψη τις προσωπικές σας περιστάσεις όταν λαμβάνετε επενδυτικές αποφάσεις και, εάν χρειάζεται, να απευθυνθείτε σε επαγγελματίες συμβούλους επενδύσεων.