Περιεχόμενα

- Τι Είναι Τα Ομόλογα

- Ποιοί Μπορούν να Εκδώσουν Ομόλογα

- Χαρακτηριστικά Ενός Ομολόγου

- Από Ποιούς Παράγοντες Επηρεάζονται Οι Τιμές των Ομολόγων

- Πρωτογενής Και Δευτερογενής Αγορά Ομολόγων

- Είναι τα Ομόλογα Καλή Επένδυση

- Πώς Μπορεί Να Αγοράσει Κανείς Ομόλογα

- Αξίζει η Επένδυση σε Ομόλογα;

- Φορολογία Ομολόγων

- Πλεονεκτήματα και Μειονεκτήματα των Ομολόγων

Αν είσαι γύρω στα 30, τότε σίγουρα έχεις ακούσει πολλές φορές στη ζωή σου τη λέξη “ομόλογο”. Ειδικά την περίοδο 2010-2015, όταν η ελληνική κρίση είχε αγγίξει το ζενίθ της, το κοινό εκτέθηκε σε πολλούς οικονομικούς όρους (που δεν είναι απαραίτητο οτι καταλάβαινε) από τις ειδήσεις και τα μέσα.

Με πολύ απλά λόγια λοιπόν, τα ομόλογα είναι απλώς δάνεια που εκδίδουν εταιρείες, δήμοι ή ακόμα και κράτη προκειμένου να αντλήσουν κεφάλαια. Για να δούμε πώς λειτουργούν, τι ακριβώς είναι, και -κυρίως- πώς μπορούμε να επωφεληθούμε επενδύοντας σε αυτά.

Τι Είναι Τα Ομόλογα

Ίσως να έχεις συνηθίσει να βλέπεις τα δάνεια να τα παραχωρούν τράπεζες, είτε σε ιδιώτες είτε σε επιχειρήσεις. Ωστόσο αυτή είναι και η βασική διαφορά ενός ομολόγου με ένα δάνειο. Αντί ο κύριος χρηματοδότης του δανείου να είναι ένα χρηματοπιστωτικό ίδρυμα, είναι θεσμικοί και ιδιώτες επενδυτές.

Κατα τα άλλα, η λειτουργία τους είναι πολύ παρόμοια με τα υπόλοιπα δάνεια. Με ένα ομόλογο, ο εκδότης (ο οργανισμός που θέλει να χρηματοδοτηθεί) λαμβάνει χρήματα από επενδυτές και υπόσχεται να τους καταβάλει τόκους σε αντάλλαγμα για την επένδυσή τους.

Ο εκδότης του ομολόγου πληρώνει τόκους (που συχνά ονομάζονται κουπόνια – κρατήστε το αυτό γιατί θα το δείτε αρκετά στη συνέχεια) συνήθως ανά εξάμηνο ή τετράμηνο και το αρχικό κεφάλαιο επιστρέφεται εφάπαξ κατά τη λήξη του ομολόγου. Τα ομόλογα μπορούν επίσης να διαπραγματεύονται στη δευτερογενή αγορά. Τα ομόλογα μπορεί να είναι είτε βραχυπρόθεσμα είτε μακροπρόθεσμα, με διάρκεια έως και 30 χρόνια.

Πώς Διαφέρουν Τα Ομόλογα Από τα Κλασικά Δάνεια

Παρόλο που τα ομόλογα και τα δάνεια μοιράζονται κοινά χαρακτηριστικά, καθώς και τα δύο παρέχουν κεφάλαια, λειτουργούν διαφορετικά. Με ένα δάνειο, ένα χρηματοπιστωτικό ίδρυμα δανείζει χρήματα σε μια εταιρεία ή έναν ιδιώτη, ο οποίος συμφωνεί να αποπληρώσει το κεφάλαιο, καθώς και τους τόκους, σε τακτικές δόσεις για ένα καθορισμένο χρονικό διάστημα. Ωστόσο, τα επιτόκια που καταβάλλονται στους δανειστές σε δάνεια μπορεί να είναι υψηλότερα από τα επιτόκια που πληρώνουν οι εταιρείες για τα ομόλογα.

Όσον αφορά την αποπληρωμή, τα δάνεια ενδέχεται να προσφέρουν μεγαλύτερη ευελιξία στον δανειολήπτη σχετικά με τη δυνατότητα επαναδιαπραγμάτευσης των όρων, του ποσού ή του χρονοδιαγράμματος αποπληρωμής με τον δανειστή. Στην περίπτωση των ομολόγων, η ευθύνη του εκδότη να αποπληρώσει το κεφάλαιο και τους τόκους σε μια συγκεκριμένη ημερομηνία καθορίζεται από την αρχή της επενδυτικής περιόδου και συνήθως δεν μπορεί να αναθεωρηθεί.

Πώς Λειτουργούν τα Ομόλογα

Όταν αγοράζετε ένα ομόλογο, πληρώνετε την ονομαστική αξία του και σε αντάλλαγμα λαμβάνετε τακτικές πληρωμές τόκων, συνήθως κάθε εξάμηνο ή έτος. Στο τέλος της διάρκειας του ομολόγου, δηλαδή την ημερομηνία λήξης, επιστρέφεται το αρχικό ποσό που επενδύθηκε. Η αξία ενός ομολόγου επηρεάζεται από τα επιτόκια: όταν αυξάνονται τα επιτόκια, οι τιμές των ομολόγων μειώνονται και αντίστροφα.

Υπάρχουν διάφοροι τύποι ομολόγων, όπως κρατικά, εταιρικά, ή ομόλογα μηδενικού κουπονιού, τα οποία δεν παρέχουν τακτικούς τόκους αλλά πωλούνται με έκπτωση και προσφέρουν κέρδος κατά τη λήξη τους. Κάθε είδος ομολόγου προσφέρει διαφορετικό επίπεδο κινδύνου και απόδοσης, με τα κρατικά ομόλογα να θεωρούνται συνήθως πιο ασφαλή σε σχέση με τα εταιρικά, καθώς είναι αρκετά δυσκολότερο για ένα κράτος να κάνει παύση πληρωμών (όπως είδαμε και στην περίπτωση της Ελλάδας, που ενεργοποιήθηκαν ειδικοί μηχανισμοί για τον περιορισμό της έκθεσης των θεσμικών επενδυτών).

Πόσο Μεγάλη Είναι η Αγορά Των Ομολόγων;

Όσο και αν φαίνεται περίεργο, η αγορά ομολόγων είναι ακόμα μεγαλύτερη από αυτή των μετοχών, πράγμα που βγάζει νόημα αν σκεφτεί κανείς ότι συμμετέχουν σε αυτήν ολόκληρα κράτη. Σύμφωνα με την Ένωση Κεφαλαιαγορών και Χρηματοοικονομικών Αγορών (SIFMA), η παγκόσμια αγορά ομολόγων άξιζε 126,9 τρισεκατομμύρια δολάρια στο τέλος του 2021, σε σύγκριση με τη χρηματιστηριακή κεφαλαιοποίηση που ήταν 124,4 τρισεκατομμύρια δολάρια παγκοσμίως. Η διαφορά μεταξύ των δύο αγορών αυξήθηκε το 2022, καθώς οι τιμές των μετοχών παρουσίασαν μείωση.

Σε αντίθεση με τη χρηματιστηριακή αγορά, τα ομόλογα συνήθως δεν διαπραγματεύονται σε χρηματιστήρια ανά τον κόσμο. Αντ' αυτού, τα ομόλογα αγοράζονται και πωλούνται κυρίως εξωχρηματιστηριακά μέσω brokers. Αυτό οφείλεται εν μέρει στο γεγονός ότι τα ομόλογα έχουν διάφορες ημερομηνίες λήξης, κουπόνια και πιστοληπτικές αξιολογήσεις (θα αναλύσουμε όλους αυτούς τους όρους στο επόμενο κεφάλαιο), γεγονός που καθιστά την αγορά ομολόγων πιο σύνθετη σε σύγκριση με τη χρηματιστηριακή αγορά, όπου οι περισσότερες εταιρείες διαθέτουν απλώς μία κατηγορία μετοχών στο κοινό.

Η τιμή των ομολόγων καθορίζεται κυρίως από δύο παράγοντες: τα επιτόκια, τα οποία καθορίζουν πώς συγκρίνεται ένα υπάρχον ομόλογο με ένα νέο, και την πιστοληπτική ικανότητα του εκδότη. Οι τιμές των ομολόγων, ειδικά των εταιρικών, μπορούν να πέσουν εάν οι επενδυτές ανησυχούν ότι ο εκδότης ενδέχεται να καταστεί αφερέγγυος.

Ποιοί Μπορούν να Εκδώσουν Ομόλογα

Όπως είδαμε, η αγορά των ομολόγων είναι τεράστια, με χιλιάδες οργανισμούς να εκδίδουν ομόλογα με διαφορετικούς όρους και δεδομένα. Σε γενικές γραμμές και στα ομόλογα, ισχύει ο χρυσός κανόνας των επενδύσεων: όσο μεγαλύτερη η απόδοση, τόσο μεγαλύτερο το ρίσκο.

Ομόλογα μπορούν να εκδώσουν διάφοροι οργανισμοί:

Κυβερνήσεις: Οι εθνικές κυβερνήσεις εκδίδουν κρατικά ομόλογα για να χρηματοδοτήσουν δημόσια έργα ή για να καλύψουν δημοσιονομικά ελλείμματα. Ένα παράδειγμα είναι τα αμερικανικά Treasury Bonds ή τα ελληνικά ομόλογα δημοσίου.

Εταιρείες: Οι ιδιωτικές εταιρείες μπορούν να εκδώσουν εταιρικά ομόλογα για να αντλήσουν κεφάλαια που χρησιμοποιούνται για επενδύσεις, επέκταση ή άλλες λειτουργικές ανάγκες.

Τοπικές Αυτοδιοικήσεις: Τοπικοί δήμοι ή περιφέρειες μπορούν να εκδώσουν δημοτικά ομόλογα για τη χρηματοδότηση έργων όπως σχολεία, νοσοκομεία ή υποδομές.

Τράπεζες και Χρηματοπιστωτικά Ιδρύματα: Οι τράπεζες μπορούν να εκδώσουν τραπεζικά ομόλογα ή ομόλογα στεγαστικών δανείων για να εξασφαλίσουν κεφάλαια.

Διεθνείς Οργανισμοί: Οργανισμοί όπως η Παγκόσμια Τράπεζα ή το Διεθνές Νομισματικό Ταμείο μπορούν επίσης να εκδίδουν ομόλογα για τη χρηματοδότηση διεθνών έργων.

Τύποι Ομολόγων

Οι τύποι των ομολόγων διαφοροποιούνται ανάλογα με τον εκδότη τους. Έτσι έχουμε πολλές επιλογές για τους υποψήφιους επενδυτές, ανάλογα με την αντοχή τους στο ρίσκο.

Κρατικά Ομόλογα

Εκδίδονται από κυβερνήσεις για τη χρηματοδότηση δημοσίων έργων και θεωρούνται από τις ασφαλέστερες επενδύσεις, αν και με χαμηλότερη απόδοση. Ένα εξαιρετικό παράδειγμα αυτού του τύπου εκδότη είναι τα ομόλογα του αμερικανικού δημοσίου (US Treasury Bonds). Οι αξιολογήσεις των κρατικών ομολόγων είναι συνήθως πολύ υψηλές (και οι αναμενόμενες αποδόσεις αντίστοιχα, πολύ χαμηλές), αν και αυτό εξαρτάται από τη συγκεκριμένη κυβέρνηση που εκδίδει το ομόλογο.

Ένα ομόλογο που εκδίδεται από την κυβέρνηση μιας αναπτυσσόμενης χώρας όπως η Τανζανία είναι φυσικά πιο ριψοκίνδυνο και με χαμηλότερη αξιολόγηση από ένα ομόλογο που εκδίδεται από μια ανεπτυγμένη χώρα, όπως η Γαλλία. Ωστόσο και πάλι, τα κρατικά ομόλογα θεωρούνται από τις πιο ασφαλείς περιπτώσεις επένδυσης εκεί έξω.

Τα αμερικανικά ομόλογα του δημοσίου θεωρούνται ώς τα πλέον αξιόπιστα, με αποτέλεσμα οι αποδόσεις τους να χρησιμοποιούνται συχνά ως το επιτόκιο χωρίς ρίσκο σε οικονομικούς υπολογισμούς.

Εταιρικά Ομόλογα

Εκδίδονται από εταιρείες για τη χρηματοδότηση των δραστηριοτήτων τους. Οι επενδυτές αναλαμβάνουν μεγαλύτερο κίνδυνο σε σχέση με τα κρατικά ομόλογα, αλλά απολαμβάνουν υψηλότερες αποδόσεις.

Οι επιχειρήσεις εκδίδουν ομόλογα όταν χρειάζονται κεφάλαια για τη χρηματοδότηση διάφορων project ή για την κάλυψη των αναγκών κεφαλαίου κίνησης. Τα εταιρικά ομόλογα μπορεί να έχουν διαφορετικές αξιολογήσεις πιστοληπτικής ικανότητας, όπως αυτές που παρέχονται από τον οίκο αξιολόγησης S&P για παράδειγμα.

Οι επιχειρήσεις ενδέχεται να εκδώσουν διάφορες κατηγορίες ομολόγων, με διαφορετικά χαρακτηριστικά. Έτσι, μια επιχείρηση με συγκεκριμένη πιστοληπτική αξιολόγηση μπορεί να εκδώσει ομόλογα που δεν είναι απαραίτητα σε ευθυγράμμιση με αυτήν την αξιολόγηση. Για παράδειγμα, η Hershey’s (η γνωστή σοκολατοβιομηχανία) μπορεί να εκδώσει ομόλογα με αξιολόγηση AA, ακόμη και αν η εταιρεία συνολικά αξιολογείται με AAA.

Οι πληρωμές κουπονιών από τα εταιρικά ομόλογα μπορεί να καλύπτονται είτε από τις τακτικές λειτουργίες της επιχείρησης είτε από άλλες έμμεσες πηγές, όπως πιστωτικές γραμμές, ανακυκλούμενο χρέος ή ακόμα και από την έκδοση περισσότερων ομολόγων.

Δημοτικά Ομόλογα (Municipal Bonds)

Τα δημοτικά ομόλογα, γνωστά και ως "munis", εκδίδονται από πολιτείες, πόλεις ή δήμους για τη χρηματοδότηση δημόσιων έργων ή λειτουργιών. Όπως και άλλα είδη ομολόγων, παρέχουν σταθερή ροή τόκων στους επενδυτές. Επιπλέον, αυτά τα ομόλογα προσφέρουν συνήθως φορολογικά πλεονεκτήματα, καθώς οι τόκοι που εισπράττονται είναι συχνά απαλλαγμένοι από ομοσπονδιακούς και, σε ορισμένες περιπτώσεις, κρατικούς και τοπικούς φόρους.

Πράσινα Ομόλογα

Οχι δεν πρόκειται για ομόλογα που εκδίδει το ΠΑΣΟΚ. Τα πράσινα ομόλογα εκδίδονται για τη χρηματοδότηση περιβαλλοντικών έργων, όπως η ανανεώσιμη ενέργεια ή η μείωση της ρύπανσης. Επιτρέπουν στους επενδυτές να υποστηρίξουν τη βιωσιμότητα κερδίζοντας παράλληλα τόκους. Είναι παρόμοια με τα κανονικά ομόλογα, αλλά τα κεφάλαια που συγκεντρώνονται προορίζονται για πράσινες πρωτοβουλίες.

Χαρακτηριστικά Ενός Ομολόγου

Τα ομόλογα έχουν ορισμένα κοινά χαρακτηριστικά, είτε πρόκειται για κρατικά ομόλογα είτε για εταιρικά. Τα πιο σημαντικά κοινά χαρακτηριστικά ενός ομολόγου σχετίζονται με τον εκδότη του ομολόγου, την ημερομηνία έκδοσης και λήξης, το κουπόνι, την ονομαστική αξία, την τιμή του ομολόγου και την απόδοσή του.

Όπως και στα δάνεια, ένας επενδυτής ομολόγων δανείζει χρήματα στον εκδότη του ομολόγου, και ο εκδότης υπόσχεται να επιστρέψει το ποσό σε μια συγκεκριμένη ημερομηνία στο μέλλον — που ονομάζεται «ημερομηνία λήξης». Μεταξύ της ημερομηνίας έκδοσης και της ημερομηνίας λήξης, οι επενδυτές λαμβάνουν συνήθως τακτικές πληρωμές τόκων. Ωστόσο, τα ομόλογα διαφέρουν από τα δάνεια καθώς είναι ευκολότερο να αγοραστούν και να πουληθούν, καθιστώντας την κυριότητα ενός ομολόγου εμπορεύσιμη. Για τα περισσότερα ομόλογα, υπάρχει συνήθως μια σχετικά ρευστή δευτερογενής αγορά.

Αυτό σημαίνει ότι οι επενδυτές που δανείζουν χρήματα στον εκδότη του ομολόγου, αρχικά για μια περίοδο π.χ. 7 ή 10 ετών στην πρωτογενή αγορά, μπορούν αργότερα να αποφασίσουν να πουλήσουν το ομόλογο σε έναν άλλο επενδυτή στη δευτερογενή αγορά οποιαδήποτε εργάσιμη ημέρα και να πάρουν πίσω τα χρήματά τους — ακόμα και αν δεν έχει φτάσει η ημερομηνία λήξης.

Εκδότης Ομολόγου

Η νομική οντότητα που ζητά να δανειστεί χρήματα από επενδυτές και είναι υπεύθυνη για την επιστροφή των χρημάτων που δανείστηκε. Ο εκδότης ομολόγου καθορίζει τον πιστωτικό κίνδυνο στον οποίο θα εκτεθούν οι επενδυτές. Κυρίαρχες κυβερνήσεις, υπερεθνικοί οργανισμοί και εταιρικοί εκδότες, μεταξύ άλλων, μπορούν να εκδώσουν ομόλογα και λαμβάνουν πιστωτικές αξιολογήσεις σύμφωνα με παράγοντες που καθορίζονται από τους οίκους αξιολόγησης. Ένας εκδότης μπορεί να έχει πολλαπλές πιστωτικές αξιολογήσεις – αυτές αποδίδονται σε κάθε επιμέρους έκδοση χρέους.

Ημερομηνία Έκδοσης

Η ημερομηνία έκδοσης ενός ομολόγου είναι η ημερομηνία κατά την οποία το ομόλογο αρχικά εκδίδεται και διατίθεται για αγορά από επενδυτές. Από αυτή την ημερομηνία ξεκινά η περίοδος κατά την οποία ο επενδυτής αρχίζει να λαμβάνει τις πληρωμές τόκων (κουπόνι) από τον εκδότη του ομολόγου. Η ημερομηνία έκδοσης είναι σημαντική καθώς σηματοδοτεί την έναρξη της χρονικής διάρκειας του ομολόγου μέχρι την ημερομηνία λήξης, όταν ο εκδότης θα επιστρέψει το αρχικό κεφάλαιο (ονομαστική αξία) στον επενδυτή.

Σε ορισμένες περιπτώσεις, οι όροι του ομολόγου, όπως το επιτόκιο του κουπονιού, καθορίζονται με βάση τις συνθήκες της αγοράς κατά την ημερομηνία έκδοσης.

Ημερομηνία Λήξης (Maturity Date)

Αυτή είναι η ημερομηνία κατά την οποία το ομόλογο θα εξοφληθεί, δηλαδή όταν το αρχικό κεφάλαιο επιστρέφεται στον επενδυτή. Οι διάρκειες των ομολόγων μπορεί να κυμαίνονται από μία ημέρα έως 30 χρόνια ή και περισσότερο.

Επιτόκιο (Coupon Rate)

Το επιτόκιο ομολόγου (coupon rate) είναι το ονομαστικό ποσοστό του τόκου που καταβάλλεται από τον εκδότη του ομολόγου στους ομολογιούχους ετησίως. Εκφράζεται ως ποσοστό της ονομαστικής αξίας (ή κύριας αξίας) του ομολόγου. Το επιτόκιο αυτό αντιπροσωπεύει το ποσό του ετήσιου εισοδήματος που θα εισπράττει ο επενδυτής όσο κατέχει το ομόλογο μέχρι την ημερομηνία λήξης του.

Για παράδειγμα, αν ένα ομόλογο έχει ονομαστική αξία 1.000 ευρώ και επιτόκιο κουπονιού 5%, τότε ο ομολογιούχος θα λαμβάνει 50 ευρώ ετησίως ως τόκο. Το επιτόκιο κουπονιού παραμένει σταθερό κατά τη διάρκεια ζωής του ομολόγου, ακόμα κι αν η τιμή του ομολόγου αλλάζει στην αγορά.

Αυτός ο τόκος καταβάλλεται σε τακτά χρονικά διαστήματα, συνήθως ανά τετράμηνο, εξάμηνο ή ετησίως, μέχρι την ημερομηνία λήξης, όταν ο επενδυτής λαμβάνει επίσης την ονομαστική αξία του ομολόγου.

Κουπόνι (Coupon)

Αυτό είναι το ονομαστικό επιτόκιο που ο εκδότης συμφωνεί να πληρώνει στον ομολογιούχο κάθε χρόνο μέχρι την ημερομηνία λήξης. Συνήθως εκφράζεται ως ποσοστό (%) της ονομαστικής αξίας του ομολόγου και σχεδόν πάντα δίνεται ως ετήσιο ποσοστό. Για παράδειγμα, ένα ομόλογο με επιτόκιο κουπονιού 4% και ονομαστική αξία 1.000 δολαρίων θα καταβάλει ετήσιο τόκο 40 δολάρια.

Fun fact: Τα επιτόκια ονομάζονται "κουπόνια" λόγω της πρακτικής που επικρατούσε κατά τον 19ο αιώνα, όταν οι επενδυτές αγόραζαν ομόλογα σε φυσική μορφή. Αυτά τα ομόλογα περιείχαν αποσπώμενα κουπόνια που αντιστοιχούσαν στους τόκους που οφείλονταν. Οι επενδυτές έκοβαν (αποσπούσαν) αυτά τα κουπόνια από το φυσικό ομόλογο και τα προσκόμιζαν σε μία τράπεζα ή άλλον πληρωτή για να λάβουν τους τόκους.

Με την εξέλιξη των τεχνολογιών και την ψηφιοποίηση των χρηματοπιστωτικών εργαλείων, αυτή η διαδικασία δεν εφαρμόζεται πλέον με τον ίδιο τρόπο, αλλά ο όρος "κουπόνι" συνεχίζει να χρησιμοποιείται για να περιγράψει τους περιοδικούς τόκους που λαμβάνει ο επενδυτής από ένα ομόλογο.

Ονομαστική Αξία Ομολόγου

Η ονομαστική αξία (face value ή par value) ενός ομολόγου είναι το ποσό που ο εκδότης υποχρεούται να επιστρέψει στον ομολογιούχο κατά την ημερομηνία λήξης του ομολόγου. Αυτή η αξία καθορίζεται όταν το ομόλογο εκδίδεται (συνήθως είναι 1.000 δολάρια) και παραμένει σταθερή μέχρι τη λήξη του, ανεξαρτήτως των διακυμάνσεων της αγοράς. Η ονομαστική αξία χρησιμεύει επίσης για τον υπολογισμό των τόκων που πληρώνει ο εκδότης, οι οποίοι συνήθως εκφράζονται ως ποσοστό της ονομαστικής αξίας.

Για παράδειγμα, εάν ένα ομόλογο έχει ονομαστική αξία 1.000 δολάρια και κουπόνι 5%, ο ομολογιούχος θα λαμβάνει 50 δολάρια ετησίως ως τόκο μέχρι τη λήξη του ομολόγου. Στην αγορά, η τιμή του ομολόγου μπορεί να κυμαίνεται πάνω ή κάτω από την ονομαστική του αξία, ανάλογα με τις τρέχουσες συνθήκες, όπως τα επιτόκια. Ωστόσο, κατά τη λήξη, ο εκδότης είναι υποχρεωμένος να πληρώσει την πλήρη ονομαστική αξία στον κάτοχο

Τιμή Αγοράς Ομολόγου

Η τιμή αγοράς ενός ομολόγου είναι η τρέχουσα αξία του στην αγορά, η οποία μπορεί να διαφέρει από την ονομαστική αξία (face value ή par value) του ομολόγου. Η ονομαστική αξία είναι το ποσό που ο εκδότης υποχρεούται να πληρώσει στον κάτοχο του ομολόγου κατά την ημερομηνία λήξης. Αντίθετα, η τιμή του ομολόγου στην αγορά κυμαίνεται με βάση διάφορους παράγοντες, όπως τα επιτόκια, η πιστοληπτική ικανότητα του εκδότη και οι συνθήκες της αγοράς.

H τρέχουσα τιμή αντικατοπτρίζει την αξία στην οποία το ομόλογο αγοράζεται ή πωλείται στη δευτερογενή αγορά. Εάν τα επιτόκια της αγοράς είναι χαμηλότερα από το επιτόκιο του κουπονιού του ομολόγου, το ομόλογο μπορεί να πωλείται σε premium (πάνω από την ονομαστική αξία). Αν τα επιτόκια είναι υψηλότερα, το ομόλογο μπορεί να πωλείται σε έκπτωση (κάτω από την ονομαστική αξία).

Για παράδειγμα, αν ένα ομόλογο με ονομαστική αξία 1.000 δολάρια πωλείται για 950 δολάρια, τότε θεωρείται ότι πωλείται σε έκπτωση. Αν πωλείται για 1.050 δολάρια, τότε θεωρείται ότι πωλείται σε premium και αυτό θα αφαιρεθεί από την τελική απόδοση του ομολόγου. Σημειώστε δε οτι τα ομόλογα, σε αντίθεση με τις μετοχές ΔΕΝ μπορούν να πωληθούν σε τμήματα (fractions).

Απόδοση Ομολόγου (Current Yield)

Αυτό αναφέρεται στις αποδόσεις που θα αποκομίσει ένας επενδυτής από την επένδυση σε ομόλογο. Υπολογίζεται διαιρώντας το ετήσιο κουπόνι ενός ομολόγου με την τρέχουσα τιμή αγοράς του.

Απόδοση Ομολόγου = Ετήσια Πληρωμή Κουπονιού / Τιμή Ομολόγου

Η ετήσια πληρωμή κουπονιού υπολογίζεται πολλαπλασιάζοντας την ονομαστική αξία του ομολόγου με το επιτόκιο κουπονιού (%). Οι τιμές των ομολόγων και οι αποδόσεις τους έχουν αντίστροφη σχέση. Όταν η τιμή ενός ομολόγου αυξάνεται, η απόδοση μειώνεται.

Για παράδειγμα, ας υποθέσουμε ότι αγοράζετε ένα ομόλογο με τα εξής χαρακτηριστικά:

Ονομαστική αξία (Face Value): 1.000 €

Επιτόκιο κουπονιού (Coupon Rate): 5%

Τιμή αγοράς: 950 €

Το ομόλογο πληρώνει ετήσιο τόκο 5% επί της ονομαστικής αξίας, δηλαδή:

Ετήσια πληρωμή κουπονιού = 1.000 € × 5% = 50 €

Υπολογισμός τρέχουσας απόδοσης:

Η τρέχουσα απόδοση (current yield) υπολογίζεται διαιρώντας την ετήσια πληρωμή κουπονιού με την τρέχουσα τιμή αγοράς.

Τρέχουσα απόδοση = Ετήσια Πληρωμή Κουπονιού/Τιμή Αγοράς = 50/950 = 5.3%

Άρα, η τρέχουσα απόδοση του ομολόγου είναι 5,3%.

Η τρέχουσα απόδοση είναι υψηλότερη από το επιτόκιο του κουπονιού (5%), επειδή το ομόλογο αγοράστηκε σε έκπτωση (950 € αντί για την ονομαστική αξία των 1.000 €). Αυτό σημαίνει ότι ο επενδυτής αποκομίζει υψηλότερη απόδοση από την επένδυσή του με βάση την τιμή αγοράς.

Από Ποιούς Παράγοντες Επηρεάζονται Οι Τιμές των Ομολόγων

Οι τιμές των ομολόγων επηρεάζονται από διάφορους παράγοντες, με κύριο τον κίνδυνο επιτοκίων. Οι τιμές των ομολόγων κινούνται αντίστροφα από τα επιτόκια. Όταν τα επιτόκια αυξάνονται, οι τιμές των ομολόγων μειώνονται, καθώς τα νέα ομόλογα προσφέρουν υψηλότερες αποδόσεις, καθιστώντας τα υπάρχοντα ομόλογα με χαμηλότερα επιτόκια λιγότερο ελκυστικά. Αντίστροφα, όταν τα επιτόκια πέφτουν, οι τιμές των ομολόγων ανεβαίνουν.

Κουπόνια: Ένα ομόλογο μπορεί να εκδίδεται με κουπόνια ή χωρίς. Το κουπόνι εκφράζεται ως ποσοστό της ονομαστικής αξίας (principal amount) του ομολόγου. Για παράδειγμα, ένα κουπόνι 10% σε ομόλογο με ονομαστική αξία 1.000 δολάρια είναι εξαργυρώσιμο κάθε περίοδο. Τα ομόλογα που δεν έχουν κουπόνι είναι γνωστά ως ομόλογα μηδενικού κουπονιού (zero-coupon bonds) και συνήθως τιμολογούνται χαμηλότερα από τα ομόλογα με κουπόνια.

Ονομαστική Αξία: Κάθε ομόλογο έχει μια ονομαστική αξία (par value), που είναι το ποσό που επιστρέφεται κατά τη λήξη. Τα ομόλογα μηδενικού κουπονιού δεν πληρώνουν τόκους, αλλά το κεφάλαιο τους αποπληρώνεται στη λήξη. Οι αγοραστές αυτών των ομολόγων κερδίζουν τόκο επειδή αγοράζουν το ομόλογο με έκπτωση.

Απόδοση στη Λήξη (Yield to Maturity): Τα ομόλογα τιμολογούνται για να αποδώσουν μια συγκεκριμένη απόδοση στους επενδυτές. Ένα ομόλογο που πωλείται σε premium (όταν η τιμή είναι πάνω από την ονομαστική αξία) έχει απόδοση στη λήξη χαμηλότερη από το επιτόκιο του κουπονιού. Αντίθετα, εάν η επιδιωκόμενη απόδοση της αγοράς είναι χαμηλότερη από το επιτόκιο του κουπονιού, το ομόλογο θα πωλείται σε υψηλότερη τιμή.

Διάρκεια μέχρι τη Λήξη: Τα ομόλογα έχουν διάφορες περιόδους μέχρι τη λήξη τους, οι οποίες μπορεί να είναι ετήσιες, εξαμηνιαίες ή τριμηνιαίες. Ο αριθμός των περιόδων ισούται με τον αριθμό των πληρωμών κουπονιού.

Η Χρονική Αξία του Χρήματος: Η τιμολόγηση των ομολόγων βασίζεται στην έννοια της χρονικής αξίας του χρήματος. Κάθε πληρωμή κουπονιού προεξοφλείται στην παρούσα αξία με βάση την απόδοση στη λήξη.

Άλλοι Παράγοντες: Εκτός από τους παραπάνω παράγοντες, η πιστοληπτική ικανότητα του εκδότη, η ρευστότητα του ομολόγου και ο χρόνος μέχρι την επόμενη πληρωμή κουπονιού επηρεάζουν επίσης την τιμή του ομολόγου. Ομόλογα με χαμηλή πιστοληπτική ικανότητα τείνουν να έχουν χαμηλότερες τιμές, ενώ τα ομόλογα με υψηλή ρευστότητα έχουν υψηλότερες τιμές.

Άλλοι σημαντικοί παράγοντες είναι η πιστοληπτική ικανότητα του εκδότη και οι συνθήκες της αγοράς. Για παράδειγμα, αν η οικονομική κατάσταση ενός εκδότη (π.χ., εταιρεία ή κράτος) επιδεινωθεί, αυξάνεται ο κίνδυνος χρεοκοπίας, και η τιμή του ομολόγου μπορεί να πέσει. Επιπλέον, οι μακροοικονομικές συνθήκες όπως ο πληθωρισμός και οι πολιτικές εξελίξεις μπορούν επίσης να επηρεάσουν τις τιμές των ομολόγων.

Πρωτογενής Και Δευτερογενής Αγορά Ομολόγων

Όπως είδαμε, τα ομόλογα δεν διαπραγμετεύονται στα χρηματιστήρια. Ωστόσο, μπορούν να αγοραστούν και να πωληθούν με δύο τρόπους — μέσω της πρωτογενούς αγοράς και της δευτερογενούς αγοράς.

Πρωτογενής αγορά

Η πρωτογενής αγορά αναφέρεται σε νέες εκδόσεις ομολόγων (Initial Bond Offering ή IBO για συντομία). Εδώ εκδίδονται τα ομόλογα. Αν αγοράζετε ένα ομόλογο στην πρωτογενή αγορά, το αγοράζετε απευθείας από τον εκδότη, που μπορεί να είναι μια εταιρεία, μια κυβέρνηση, μια τράπεζα ή κάποια άλλη χρηματοπιστωτική οντότητα που μπορεί να δημιουργεί χρηματοοικονομικά προϊόντα, όπως ένα ομόλογο στεγαστικών δανείων.

Δευτερογενής αγορά

Οι δευτερογενείς αγορές είναι και οι πιο συνηθισμένες για ιδιώτες επενδυτές. Τα ομόλογα αγοράζονται και πωλούνται μεταξύ επενδυτών μέσω ενός μεσίτη. Τα ομόλογα στη δευτερογενή αγορά διαπραγματεύονται όπως οι μετοχές, από επενδυτή σε επενδυτή, αντί από τον εκδότη ή την εταιρεία. Αν και οι τιμές και οι αποδόσεις των ομολόγων μπορεί να αλλάξουν με την πάροδο του χρόνου, τα κουπόνια και οι ημερομηνίες λήξης τους παραμένουν σταθερά, γεγονός που σημαίνει ότι τα ομόλογα τείνουν να είναι λιγότερο ασταθή από τις μετοχές.

Είναι τα Ομόλογα Καλή Επένδυση

Τα ομόλογα μπορούν να είναι μια εξαιρετική προσθήκη στο επενδυτικό σας χαρτοφυλάκιο, ειδικά όταν χρησιμοποιούνται στρατηγικά μαζί με μετοχές και άλλα περιουσιακά στοιχεία. Τα ομόλογα είναι σχετικά ασφαλή και μπορούν να λειτουργήσουν ως σταθεροποιητική δύναμη σε ένα χαρτοφυλάκιο επενδύσεων επικεντρωμένο σε μετοχές, προσφέροντας διαφοροποίηση και μειώνοντας τον συνολικό κίνδυνο.

Ακόμα, λόγω της σχετικής τους αξιοπιστίας, τα ομόλογα είναι μια καλή επιλογή για άτομα που πλησιάζουν τους οικονομικούς τους στόχους, όπως η συνταξιοδότηση. Σε μια τέτοια περίπτωση, οπότε και η ανοχή στον κίνδυνο πέφτει, μπορεί να είναι λογικό να αυξήσετε την αναλογία των ομολόγων στο χαρτοφυλάκιό σας. Τα ομόλογα είναι πιο ασφαλή από τις μετοχές και με λιγότερο χρόνο για να ανακάμψετε από ενδεχόμενες απώλειες της αγοράς, η σταθερότητά τους γίνεται πιο σημαντική

Διαφορές Μεταξύ Μετοχών και Ομολόγων

Σε αντίθεση με τις μετοχές, τα ομόλογα που εκδίδονται από εταιρείες δεν σας παρέχουν δικαιώματα ιδιοκτησίας. Έτσι, δεν επωφελείστε άμεσα από την ανάπτυξη της εταιρείας, αλλά επίσης δεν θα έχετε και τόσο μεγάλο αντίκτυπο όταν η εταιρεία δεν πάει τόσο καλά - εφόσον εξακολουθεί να έχει τους πόρους για να είναι εντάξει στα δάνειά της.

Μια ακόμη σημαντική διαφορά μεταξύ μετοχών και ομολόγων είναι ότι τείνουν να έχουν αντίστροφη σχέση ως προς την τιμή τους — όταν οι τιμές των μετοχών ανεβαίνουν, οι τιμές των ομολόγων συνήθως πέφτουν, και το αντίστροφο.

Ιστορικά, όταν οι τιμές των μετοχών αυξάνονται και περισσότεροι επενδυτές αγοράζουν για να επωφεληθούν από την ανάπτυξη, οι τιμές των ομολόγων τείνουν να πέφτουν λόγω της χαμηλότερης ζήτησης. Αντίθετα, όταν οι τιμές των μετοχών μειώνονται, οι επενδυτές στρέφονται σε επενδύσεις χαμηλότερου κινδύνου και χαμηλότερης απόδοσης, όπως τα ομόλογα, και η ζήτηση και η τιμή τους τείνουν να αυξάνονται.

Η απόδοση των ομολόγων συνδέεται επίσης στενά με τα επιτόκια. Για παράδειγμα, αν αγοράσατε ένα ομόλογο με απόδοση 4%, αυτό θα μπορούσε να γίνει πιο πολύτιμο αν τα επιτόκια πέσουν, γιατί τα νέα ομόλογα θα έχουν χαμηλότερη απόδοση από το δικό σας. Από την άλλη, τα υψηλότερα επιτόκια θα μπορούσαν να σημαίνουν ότι τα νέα ομόλογα θα έχουν υψηλότερη απόδοση από το δικό σας, μειώνοντας τη ζήτηση για το ομόλογό σας (και την αξία του).

Για να τονώσει την κατανάλωση, η Ομοσπονδιακή Τράπεζα (Federal Reserve) συνήθως μειώνει τα επιτόκια κατά τη διάρκεια οικονομικών υφέσεων — περιόδων που είναι συνήθως αρνητικές για πολλές μετοχές. Όμως, τα χαμηλότερα επιτόκια μπορούν να αυξήσουν την αξία των υφιστάμενων ομολόγων, ενισχύοντας την αντίστροφη σχέση τιμών.

Ποιοί Επενδύουν σε Ομόλογα

Η επένδυση σε ομόλογα είναι μια στρατηγική που προσελκύει διάφορους τύπους επενδυτών, ανάλογα με τους στόχους και την ανεκτικότητα στο ρίσκο. Μεταξύ αυτών είναι:

Συντηρητικοί ιδιώτες επενδυτές: Οι επενδυτές που αναζητούν ασφάλεια και σταθερότητα επιλέγουν συχνά ομόλογα, καθώς προσφέρουν εγγυημένη απόδοση και μειωμένο ρίσκο σε σύγκριση με μετοχές. Κυρίως τα κρατικά ομόλογα θεωρούνται ασφαλείς επενδύσεις, ειδικά σε χώρες με σταθερή οικονομική θέση, όπως οι ΗΠΑ και η Γερμανία. Ιδιώτες που επιθυμούν να διαφοροποιήσουν το επενδυτικό τους χαρτοφυλάκιο και να μειώσουν το ρίσκο, στρέφονται συχνά σε ομόλογα. Αυτοί οι επενδυτές μπορούν να επενδύουν μέσω διαφόρων μορφών ομολόγων, όπως κρατικά και εταιρικά.

Θεσμικοί επενδυτές: Ασφαλιστικές εταιρείες, συνταξιοδοτικά ταμεία και τράπεζες είναι συχνά οι μεγαλύτεροι κάτοχοι ομολόγων. Αυτοί οι οργανισμοί χρησιμοποιούν ομόλογα για να εξασφαλίσουν σταθερά έσοδα και να καλύψουν μελλοντικές υποχρεώσεις τους.

Κυβερνήσεις και οργανισμοί: Αγοράζουν και εκδίδουν ομόλογα για να χρηματοδοτήσουν δαπάνες και να καλύψουν χρέη.

Τα ομόλογα είναι ελκυστικά κυρίως λόγω της σταθερότητας που προσφέρουν, αλλά η απόδοσή τους εξαρτάται από τις διακυμάνσεις στην αγορά και τα επιτόκια, με χαμηλότερες αποδόσεις να συνδέονται με υψηλότερη τιμή στην αγορά, δημιουργώντας ευκαιρίες για επενδυτές που τα αγοράζουν και τα πωλούν πριν τη λήξη τους.

Πώς Μπορεί Να Αγοράσει Κανείς Ομόλογα

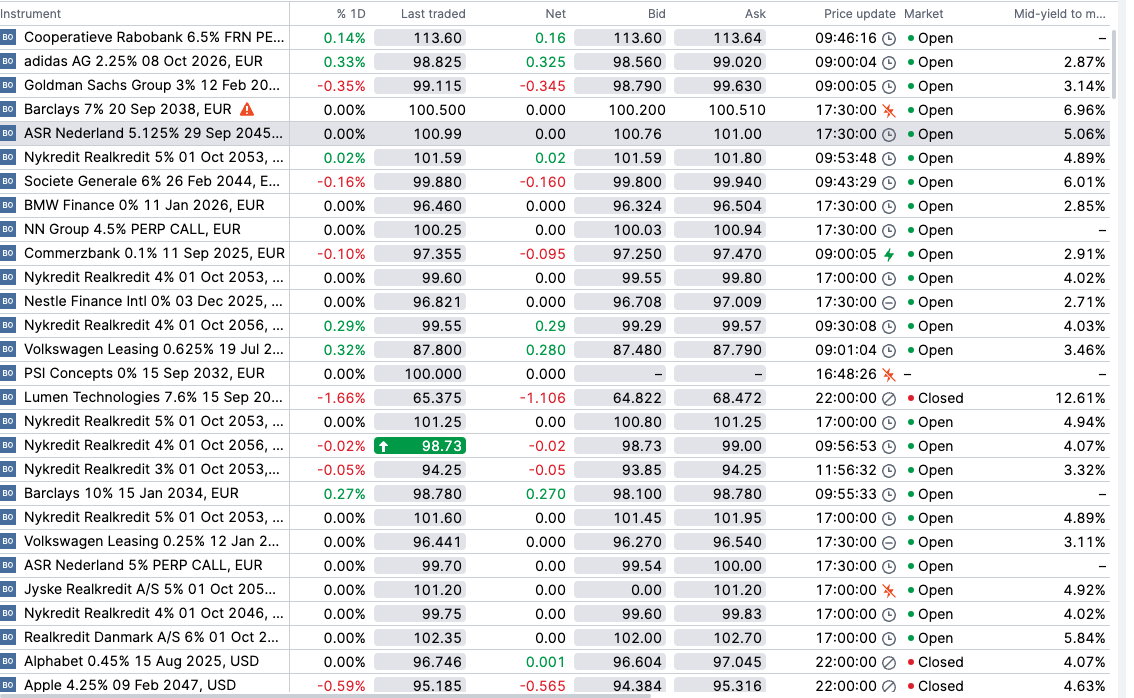

Η αγορά ομολόγων είναι κάπως πιο περίπλοκη από την αγοραπωλησία μετοχών. Ενώ μπορείτε να αγοράσετε μέσω του broker της επιλογής σας, συνήθως θα πρέπει να ολοκληρώσετε ένα μινι τεστ γνώσεων προκειμένου η πλατφόρμα να σιγουρέψει οτι ξέρετε τι κάνετε (βάσει νόμου είναι υποχρεωμένοι να το κάνουν).

Εδώ είναι η διαδικασία βήμα-βήμα

Σύνδεση στο λογαριασμό σας Αρχικά, συνδεθείτε στην πλατφόρμα συναλλαγών που χρησιμοποιείτε. Πλοηγηθείτε στην αναζήτηση εργαλείων (ή χρηματοπιστωτικών προϊόντων) και επιλέξτε την κατηγορία των ομολόγων.

Αναζήτηση ομολόγων Εκκινήστε το φίλτρο αναζήτησης για να εντοπίσετε ομόλογα με βάση συγκεκριμένα κριτήρια, όπως το είδος του ομολόγου (κρατικό, εταιρικό, δημοτικό), το επιτόκιο ή την ημερομηνία λήξης.

Φίλτρα Αναζήτησης Επιλέξτε τα κατάλληλα φίλτρα που ταιριάζουν στις επενδυτικές σας ανάγκες. Για παράδειγμα, μπορείτε να φιλτράρετε με βάση το μέγεθος της απόδοσης, την πιστοληπτική αξιολόγηση ή την ωρίμανση του ομολόγου.

Ανάλυση του Ομολόγου Μόλις βρείτε ένα ομόλογο που σας ενδιαφέρει, εξετάστε τις πληροφορίες του ομολόγου στην ενότητα επισκόπησης προϊόντων. Αυτές οι πληροφορίες περιλαμβάνουν την τιμή προσφοράς, τη ζήτηση, και τυχόν προμήθειες συναλλαγής.

Επιβεβαίωση Συναλλαγής Εάν είστε ικανοποιημένοι με τις λεπτομέρειες του ομολόγου, μπορείτε να προχωρήσετε στην αγορά του. Το εισιτήριο συναλλαγής θα εμφανίσει τις τιμές προσφοράς και ζήτησης, καθώς και το κόστος της συναλλαγής.

Διαχείριση Θέσης Μετά την αγορά, η θέση σας θα εμφανιστεί στην επισκόπηση των θέσεων σας, όπου μπορείτε να παρακολουθήσετε το κέρδος ή τη ζημία που προκύπτει από την τιμή του ομολόγου και τις προμήθειες.

Όταν αγοράζετε ομόλογα, είναι σημαντικό να κατανοήσετε μερικές βασικές έννοιες: την ονομαστική αξία (face value), την τιμή αγοράς (buy price), τις διαβαθμίσεις (increments) και τον τρόπο υπολογισμού τους.

Ονομαστική Αξία

Η ονομαστική αξία ή παραστατική αξία ενός ομολόγου είναι το ποσό που θα λάβει ο κάτοχος του ομολόγου από τον εκδότη όταν λήξει το ομόλογο. Είναι η δηλωμένη αξία του ομολόγου, συνήθως $1,000 για εταιρικά ομόλογα, αν και μπορεί να διαφέρει σε άλλες κατηγορίες, όπως κρατικά ομόλογα ή δημοτικά ομόλογα.

Τιμή Αγοράς

Η τιμή αγοράς είναι το ποσό που πληρώνετε για την αγορά του ομολόγου. Αυτή μπορεί να διαφέρει από την ονομαστική αξία, ανάλογα με τις συνθήκες της αγοράς. Τα ομόλογα μπορούν να πωλούνται:

Στην ονομαστική αξία (At Par): Η τιμή αγοράς είναι ίση με την ονομαστική αξία του ομολόγου (π.χ., $1,000).

Πάνω από την ονομαστική αξία (Premium): Πληρώνετε περισσότερο από την ονομαστική αξία (π.χ., $1,050 για ένα ομόλογο ονομαστικής αξίας $1,000).

Κάτω από την ονομαστική αξία (Discount): Πληρώνετε λιγότερο από την ονομαστική αξία (π.χ., $950 για ένα ομόλογο ονομαστικής αξίας $1,000).

Η διαφορά μεταξύ της τιμής αγοράς και της ονομαστικής αξίας επηρεάζεται από τις αλλαγές των επιτοκίων, τις πιστοληπτικές αξιολογήσεις και τη ζήτηση στην αγορά.

Τα ομόλογα συνήθως πωλούνται σε διαβαθμίσεις, δηλαδή σε ελάχιστα ποσά που μπορείτε να αγοράσετε. Για παράδειγμα, ένα ομόλογο μπορεί να πωλείται σε διαβαθμίσεις των $1,000, που σημαίνει ότι πρέπει να αγοράσετε τουλάχιστον $1,000 σε ομόλογα. Κάποια κρατικά ομόλογα μπορεί να επιτρέπουν μικρότερες διαβαθμίσεις (π.χ., $100).

Πώς Υπολογίζονται Όλα (Με Παράδειγμα)

Όταν αγοράζετε ένα ομόλογο, το πραγματικό κόστος περιλαμβάνει την καθαρή τιμή (clean price) και τους δεδουλευμένους τόκους (accrued interest).

Καθαρή Τιμή: Η τιμή του ομολόγου χωρίς τους δεδουλευμένους τόκους από την τελευταία ημερομηνία καταβολής τόκων.

Δεδουλευμένοι Τόκοι: Οι τόκοι που έχει κερδίσει ο πωλητής από την τελευταία καταβολή τόκων. Κατά την αγορά, αυτοί προστίθενται στην καθαρή τιμή για να υπολογιστεί η τιμή συναλλαγής (dirty price).

Παράδειγμα Υπολογισμού:

Ας υποθέσουμε ότι αγοράζετε ένα ομόλογο με ονομαστική αξία $10,000 και κουπόνι 5%:

Αν το ομόλογο διαπραγματεύεται στο 95, θα πληρώσετε το 95% της ονομαστικής αξίας, δηλαδή $9,500.

Κάθε χρόνο θα λαμβάνετε $500 σε τόκους (5% του $10,000).

Αν κρατήσετε το ομόλογο μέχρι τη λήξη του, θα λάβετε την ονομαστική αξία των $10,000, συν τους τόκους που έχουν πληρωθεί κατά τη διάρκεια της ζωής του ομολόγου.

Η Περίπτωση των Bond ETFs

Τα Bond ETFs (Exchange-Traded Funds) αποτελούν μία ενδιαφέρουσα επιλογή για τους επενδυτές που θέλουν να ενσωματώσουν ομόλογα στα χαρτοφυλάκιά τους. Οι επενδύσεις αυτές έχουν συγκεκριμένα πλεονεκτήματα τα οποία μπορούν να προσφέρουν ευελιξία και αποτελεσματικότητα.

Άμεση Διασπορά Κινδύνου Όταν αγοράζετε ένα Bond ETF, ουσιαστικά επενδύετε σε ένα καλάθι ομολόγων, κάτι που προσφέρει άμεση διασπορά του ρίσκου. Αντί να επενδύσετε σε ένα μόνο ομόλογο και να αναλάβετε το ρίσκο μιας συγκεκριμένης εκδότριας εταιρείας ή κράτους, με το Bond ETF μοιράζετε το ρίσκο σε πολλά ομόλογα, ελαχιστοποιώντας έτσι τις πιθανότητες απώλειας λόγω πτώχευσης ή πτώσης των επιδόσεων μιας μόνο εταιρείας ή οργανισμού.

Χαμηλό Κόστος Επένδυσης Η αγορά μεμονωμένων ομολόγων μπορεί να είναι δαπανηρή, καθώς συχνά απαιτείται μεγάλο κεφάλαιο για να δημιουργηθεί ένα διαφοροποιημένο χαρτοφυλάκιο ομολόγων. Αντίθετα, τα Bond ETFs επιτρέπουν την αγορά μικρότερων ποσοτήτων και είναι συνήθως πιο προσιτά όσον αφορά τα κόστη διαχείρισης σε σύγκριση με την άμεση αγορά πολλαπλών ομολόγων.

Ευκολία στην Αγορά και Πώληση Τα Bond ETFs διαπραγματεύονται στο χρηματιστήριο όπως οι μετοχές, επιτρέποντας στους επενδυτές να τα αγοράζουν και να τα πωλούν ανά πάσα στιγμή κατά τη διάρκεια των ωρών διαπραγμάτευσης. Αυτό τους δίνει τη δυνατότητα να διατηρούν τη ρευστότητα της επένδυσής τους, ενώ η αγορά μεμονωμένων ομολόγων συχνά απαιτεί να περιμένετε μέχρι την ημερομηνία λήξης για να επανεπενδύσετε τα κεφάλαιά σας.

Μειωμένη Έκθεση στον Πληθωρισμό Υπάρχουν Bond ETFs που επικεντρώνονται σε ομόλογα με προστασία από τον πληθωρισμό, όπως τα Treasury Inflation-Protected Securities (TIPS), τα οποία βοηθούν τους επενδυτές να προστατεύσουν την αξία του κεφαλαίου τους από τον πληθωρισμό. Αυτό είναι ιδιαιτέρως σημαντικό σε περιόδους οικονομικής αβεβαιότητας και αυξανόμενου πληθωρισμού.

Διαφάνεια και Διαχείριση Χαμηλού Κόστους Τα Bond ETFs παρέχουν στους επενδυτές διαφάνεια σχετικά με το περιεχόμενο του χαρτοφυλακίου τους, επιτρέποντάς τους να παρακολουθούν σε πραγματικό χρόνο τα ομόλογα στα οποία είναι επενδεδυμένοι. Επίσης, η διαχείριση των Bond ETFs είναι παθητική στις περισσότερες περιπτώσεις, με χαμηλότερες αμοιβές διαχείρισης σε σύγκριση με τα παραδοσιακά αμοιβαία κεφάλαια ομολόγων.

Πλεονεκτήματα

Διασπορά και μείωση κινδύνου

Χαμηλό αρχικό κεφάλαιο

Υψηλή ρευστότητα

Προστασία από τον πληθωρισμό

Χαμηλό κόστος διαχείρισης

Αυτοί είναι μερικοί από τους κύριους λόγους που τα Bond ETFs αποτελούν ιδανική λύση για τους επενδυτές που θέλουν να επενδύσουν σε ομόλογα χωρίς τα μειονεκτήματα της άμεσης αγοράς μεμονωμένων ομολόγων.

Πώς Αγοράζω Ομόλογα Ελληνικού Δημοσίου;

Γενικά η διαδικασία που περιγράψαμε παραπάνω είναι η ίδια για τα ομόλογα του ελληνικού δημοσίου, αρκεί να προσφέρονται από την εκάστοτε πλατφόρμα επενδύσεων. Λογικά θα βρίσκονται στην κατηγορία των non-US κρατικών ομολόγων και από εκεί μπορείτε να τα επιλέξετε. Αυτή την περίοδο (Σεπτέμβριος του 2024) τα ελληνικά κρατικά ομόλογα διαπραγματεύονται σε premium τιμές, δηλαδή πάνω από την ονομαστική τους αξία.

Τι Ομόλογα να Αγοράσω;

Η επιλογή των κατάλληλων ομολόγων για αγορά εξαρτάται από τους επενδυτικούς σας στόχους, τον ορίζοντα της επένδυσης και την ανοχή σας στον κίνδυνο. Ακολουθούν μερικές κατηγορίες ομολόγων που μπορείτε να εξετάσετε:

Κρατικά Ομόλογα: Αυτά θεωρούνται τα πιο ασφαλή, ειδικά από χώρες με ισχυρή οικονομία. Τα ομόλογα του Ελληνικού Δημοσίου ή άλλων κρατών, όπως της Γερμανίας ή των ΗΠΑ, παρέχουν σταθερές αποδόσεις με χαμηλό κίνδυνο.

Εταιρικά Ομόλογα: Εταιρείες εκδίδουν αυτά τα ομόλογα για να αντλήσουν κεφάλαια. Τα εταιρικά ομόλογα συνήθως προσφέρουν υψηλότερες αποδόσεις σε σχέση με τα κρατικά, αλλά συνοδεύονται από μεγαλύτερο κίνδυνο, ειδικά σε περιόδους οικονομικής αστάθειας. Αναζητήστε ομόλογα από εταιρείες με υψηλή πιστοληπτική ικανότητα (π.χ. από διεθνείς οίκους όπως η Moody’s και η S&P).

Δημοτικά Ομόλογα (Municipal Bonds): Αυτά τα ομόλογα εκδίδονται από πόλεις, περιφέρειες ή άλλες τοπικές αρχές. Συχνά παρέχουν φορολογικά πλεονεκτήματα, καθώς οι τόκοι μπορεί να είναι αφορολόγητοι, ανάλογα με το κράτος στο οποίο κατοικείτε.

Ομόλογα Υψηλής Απόδοσης (High-Yield Bonds): Αυτά τα ομόλογα, γνωστά και ως "junk bonds," προσφέρουν υψηλότερες αποδόσεις, αλλά έχουν μεγαλύτερο κίνδυνο λόγω της χαμηλότερης πιστοληπτικής ικανότητας των εκδοτών. Είναι κατάλληλα για επενδυτές που είναι διατεθειμένοι να αναλάβουν υψηλότερο ρίσκο για να αποκομίσουν μεγαλύτερα κέρδη.

Ομόλογα Μεταβλητού Επιτοκίου (Floating Rate Bonds): Αυτά τα ομόλογα έχουν επιτόκιο που κυμαίνεται ανάλογα με τις τρέχουσες συνθήκες της αγοράς. Προσφέρουν προστασία έναντι των αυξήσεων των επιτοκίων, κάτι που τα καθιστά ελκυστικά σε περιόδους που οι επιτόκια είναι χαμηλά και αναμένεται να αυξηθούν.

Ομόλογα Διεθνών Αγορών: Τα ομόλογα που εκδίδονται από ξένες κυβερνήσεις ή εταιρείες προσφέρουν έκθεση σε διαφορετικές αγορές και νομίσματα. Αυτά τα ομόλογα μπορούν να προσφέρουν διαφοροποίηση, αλλά εμπεριέχουν κινδύνους συναλλάγματος και γεωπολιτικούς κινδύνους.

Η επένδυση σε ETFs που περιλαμβάνουν ομόλογα αποτελεί μια εύκολη λύση για τη δημιουργία διαφοροποιημένου χαρτοφυλακίου με χαμηλότερο αρχικό κεφάλαιο. Τα bond ETFs συνήθως περιλαμβάνουν ένα μείγμα από διαφορετικά ομόλογα, μειώνοντας τον κίνδυνο συγκέντρωσης σε έναν μόνο εκδότη.

Τι Είναι το Yield Curve (και τι Σχέση Έχει με τα Ομόλογα);

Η καμπύλη αποδόσεων (yield curve) είναι μια γραμμή που απεικονίζει τις αποδόσεις ή τα επιτόκια των ομολόγων που έχουν την ίδια πιστοληπτική ικανότητα αλλά διαφορετικές ημερομηνίες λήξης. Η κλίση της καμπύλης προβλέπει την κατεύθυνση των επιτοκίων και την πιθανή οικονομική επέκταση ή συρρίκνωση.

Τύποι Καμπύλης Αποδόσεων

Υπάρχουν τρεις κύριοι τύποι καμπύλης αποδόσεων:

Κανονική Ανοδική Καμπύλη: Σε αυτή την περίπτωση, τα ομόλογα μικρότερης λήξης έχουν χαμηλότερες αποδόσεις από τα ομόλογα μεγαλύτερης λήξης. Αυτή η κλίση δείχνει οικονομική επέκταση.

Αντεστραμμένη Καμπύλη: Αυτή η καμπύλη δείχνει ότι τα ομόλογα μικρότερης λήξης έχουν υψηλότερες αποδόσεις από τα ομόλογα μεγαλύτερης λήξης, κάτι που συχνά συνδέεται με επερχόμενη ύφεση.

Επίπεδη Καμπύλη: Η καμπύλη αυτή δείχνει παρόμοιες αποδόσεις για όλες τις λήξεις, κάτι που υποδηλώνει αβεβαιότητα στην οικονομία.

Χρήση της Καμπύλης Αποδόσεων

Η καμπύλη αποδόσεων χρησιμοποιείται ως σημείο αναφοράς για άλλα χρέη στην αγορά, όπως τα επιτόκια στεγαστικών δανείων και τραπεζικών δανείων. Οι επενδυτές μπορούν να την αξιοποιήσουν για να προβλέψουν μελλοντικές αλλαγές στην οικονομική δραστηριότητα και ανάπτυξη.

Καμπύλη Αποδόσεων του Αμερικανικού Δημοσίου

Η καμπύλη αποδόσεων του αμερικανικού δημοσίου επιτρέπει τη σύγκριση των αποδόσεων των βραχυπρόθεσμων και μακροπρόθεσμων τίτλων του αμερικανικού δημοσίου. Είναι επίσης γνωστή ως η «δομή λήξης επιτοκίων».

Κίνδυνος Καμπύλης Αποδόσεων

Ο κίνδυνος καμπύλης αποδόσεων αναφέρεται στην αρνητική επίδραση που μπορεί να έχει μια μεταβολή των επιτοκίων στις αποδόσεις από ομόλογα. Αυτός ο κίνδυνος προκύπτει από τη σχέση ανάμεσα στις τιμές των ομολόγων και τα επιτόκια, όπου οι τιμές των ομολόγων μειώνονται όταν τα επιτόκια αυξάνονται και αντίστροφα.

Χρήση της Καμπύλης από Επενδυτές

Οι επενδυτές μπορούν να χρησιμοποιήσουν την καμπύλη αποδόσεων για να κάνουν προβλέψεις σχετικά με την οικονομία και να λάβουν επενδυτικές αποφάσεις. Για παράδειγμα, αν η καμπύλη δείχνει οικονομική ύφεση, οι επενδυτές μπορεί να στραφούν σε πιο ασφαλή περιουσιακά στοιχεία. Αν η καμπύλη γίνει απότομη, υποδεικνύοντας μελλοντικό πληθωρισμό, μπορεί να αποφύγουν μακροπρόθεσμα ομόλογα.

Αξίζει η Επένδυση σε Ομόλογα;

Η επένδυση σε ομόλογα μπορεί να προσφέρει μια σειρά από πλεονεκτήματα, αλλά είναι σημαντικό να κατανοήσει κανείς αν αξίζει για τη δική του επενδυτική στρατηγική. Οι βασικοί λόγοι που κάνουν τα ομόλογα ελκυστικά περιλαμβάνουν την ασφάλεια και τη σταθερότητα που μπορούν να προσφέρουν, ιδιαίτερα τα ομόλογα κυβερνήσεων ή υψηλής πιστοληπτικής ικανότητας εταιρειών.

Τα ομόλογα τείνουν να είναι λιγότερο ευμετάβλητα από τις μετοχές, γεγονός που τα καθιστά κατάλληλα για επενδυτές που επιδιώκουν σταθερά εισοδήματα και προστασία του κεφαλαίου που έχουν συγκεντρώσει. Η απόδοση τους, είτε μέσω των κουπονιών είτε από την αγορά και πώληση στην τρέχουσα τιμή, προσφέρει μια χαμηλή, αλλά σταθερή πηγή εισοδήματος, ιδιαίτερα σε περιόδους χαμηλών επιτοκίων.

Ωστόσο, οι αποδόσεις τους επηρεάζονται σημαντικά από τα επιτόκια των κεντρικών τραπεζών. Όταν τα επιτόκια αυξάνονται, η τιμή των ομολόγων τείνει να μειώνεται, κάτι που μπορεί να δημιουργήσει απώλειες σε επενδυτές που θέλουν να τα πουλήσουν πριν τη λήξη τους. Επιπλέον, τα ομόλογα με μακροχρόνιες λήξεις είναι πιο εκτεθειμένα στον κίνδυνο διακύμανσης των επιτοκίων, κάτι που θα πρέπει να λάβει κανείς υπόψη του.

Εν τέλει, τα ομόλογα είναι κατάλληλα για επενδυτές που αναζητούν μεγαλύτερη σταθερότητα και είναι διατεθειμένοι να αποδεχτούν χαμηλότερες αποδόσεις σε αντάλλαγμα με μικρότερη μεταβλητότητα και κίνδυνο. Προσωπικά, έχω ένα πολύ μικρό ποσοστό των επενδύσεών μου σε ομόλογα, απλά για τη διαφοροποίηση, καθώς δεν προσφέρουν για κανένα λόγο παρεμφερείς αποδόσεις με τις μετοχές και τα ETF. Ωστόσο, αυτό έχει να κάνει με τη δική μου προσωπική στρατηγική που ακόμα χωράει λίγο ρίσκο, και αυτό θα αλλάξει στο μέλλον.

Φορολογία Ομολόγων

Η φορολογία των ομολόγων εξαρτάται από την κατηγορία τους και την προέλευσή τους. Η γνώση της φορολογικής αντιμετώπισης είναι σημαντική για κάθε επενδυτή, καθώς μπορεί να επηρεάσει την καθαρή απόδοση της επένδυσης. Εδώ είναι πώς φορολογούνται διάφορες κατηγορίες ομολόγων:

1. Ελληνικά Κρατικά Ομόλογα

Υπεραξία: Εάν πωληθούν στη δευτερογενή αγορά, η υπεραξία (κωδικός 829) φορολογείται με συντελεστή 15%.

Διατήρηση μέχρι τη λήξη: Εάν το ομόλογο διατηρηθεί μέχρι την ημερομηνία λήξης του χωρίς να πωληθεί, δεν υπάρχει φόρος υπεραξίας (0%).

2. Κρατικά Ομόλογα Εξωτερικού

Τόκοι: Τα εισοδήματα από τόκους (κωδικός 669) φορολογούνται με συντελεστή 15%.

Υπεραξία: Αν το ομόλογο πωληθεί στη δευτερογενή αγορά, η υπεραξία (κωδικός 865) φορολογείται με συντελεστή 15%. Αν διατηρηθεί μέχρι τη λήξη του, δεν υπάρχει φορολογία στην υπεραξία.

3. Εταιρικά Ομόλογα από Ελλάδα και ΕΕ

Τόκοι: Το εισόδημα από τόκους (κωδικός 667) φορολογείται με συντελεστή 15%.

Υπεραξία: Δεν υπάρχει φόρος υπεραξίας (0%) ανεξάρτητα από το αν το ομόλογο πωληθεί ή διατηρηθεί μέχρι τη λήξη του.

4. Εταιρικά Ομόλογα από χώρες εκτός ΕΕ

Τόκοι: Το εισόδημα από τόκους (κωδικός 669) φορολογείται με συντελεστή 15%.

Υπεραξία: Η υπεραξία φορολογείται επίσης με 15%, ανεξάρτητα αν το ομόλογο κρατηθεί μέχρι τη λήξη του ή πωληθεί στη δευτερογενή αγορά.

Οι παραπάνω κανόνες εξαρτώνται από την εκάστοτε νομοθεσία και είναι σημαντικό να συμβουλευτείτε έναν φοροτεχνικό για ακριβή ενημέρωση σχετικά με τις προσωπικές σας επενδύσεις.

Πλεονεκτήματα και Μειονεκτήματα των Ομολόγων

Οι επενδυτές χρησιμοποιούν (ή τουλάχιστον, θα έπρεπε να χρησιμοποιούν) τα ομόλογα με διάφορους τρόπους, ανάλογα με τους στόχους τους, την ανεκτικότητα στον κίνδυνο και τις τρέχουσες συνθήκες της αγοράς.

Πλεονεκτήματα των Ομολόγων

Ορισμένα από τα οφέλη των ομολόγων μπορούν να τα καταστήσουν πολύτιμη προσθήκη σε ένα διαφοροποιημένο χαρτοφυλάκιο ή στρατηγική επένδυσης.

Σταθερό Εισόδημα

Τα περισσότερα ομόλογα προσφέρουν σταθερές πληρωμές κουπονιών — δηλαδή τους τόκους που λαμβάνουν οι ομολογιούχοι — και συνήθως αυτές οι πληρωμές γίνονται κάθε έξι μήνες. Το τακτικό εισόδημα μπορεί να είναι χρήσιμο για τους επενδυτές που χρειάζονται χρήματα για τα καθημερινά τους έξοδα. Εναλλακτικά, μπορούν να επανεπενδύσουν τα κέρδη αν δεν τα χρειάζονται άμεσα.

Λιγότερο Ριψοκίνδυνα από τις Μετοχές

Τα ομόλογα τείνουν να είναι λιγότερο ριψοκίνδυνα σε σχέση με τις μετοχές ή τα μετοχικά κεφάλαια. Με τα ομοσπονδιακά ομόλογα, δανείζετε χρήματα στην ομοσπονδιακή κυβέρνηση, η οποία έχει την ικανότητα να εκδίδει χρήμα, οπότε τα ομόλογα αυτά θεωρούνται συνήθως ασφαλή. Τα εταιρικά ομόλογα μπορεί να είναι πιο ριψοκίνδυνα, αλλά το δανεισμό σε μια εταιρεία μπορεί να είναι πιο ασφαλές από την αγορά των μετοχών της. Αν κρατήσετε το ομόλογο μέχρι τη λήξη του, θα λάβετε πίσω την αρχική επένδυση συν τους τόκους.

Σχετικά Υψηλές Αποδόσεις

Μπορείτε να κλειδώσετε υψηλότερες αποδόσεις στα ομόλογα σε σύγκριση με τους τρέχοντες τόκους από τους περισσότερους λογαριασμούς ταμιευτηρίου. Τα ομόλογα ενδέχεται να προσφέρουν υψηλότερα επιτόκια από ορισμένα πιστοποιητικά καταθέσεων (CDs) με παρόμοια ημερομηνία λήξης.

Μειονεκτήματα της Αγοράς Ομολόγων

Παρά την ασφάλειά τους, τα ομόλογα ενέχουν κινδύνους, και πρέπει να τους λάβετε υπόψη πριν αποφασίσετε πόσα να επενδύσετε και ποια ομόλογα να αγοράσετε.

Μείωση Τιμών Όταν Αυξάνονται τα Επιτόκια

Οι τιμές των ομολόγων μπορεί να μειωθούν αν αυξηθούν τα επιτόκια, καθώς τα νέα ομόλογα που εκδίδονται θα έχουν υψηλότερες αποδόσεις. Αν χρειαστεί να πουλήσετε το ομόλογό σας πριν από τη λήξη του, ενδέχεται να λάβετε λιγότερα από την ονομαστική του αξία λόγω αυτής της σχέσης.

Η Απόδοση Μπορεί να Μην Συμβαδίζει με τον Πληθωρισμό

Ο κίνδυνος του πληθωρισμού πρέπει επίσης να λαμβάνεται υπόψη, καθώς η αύξηση των τιμών μπορεί να μειώσει την αξία του σταθερού εισοδήματος που λαμβάνετε από το ομόλογο. Αν και τα επιτόκια μπορεί να φαίνονται επαρκή στην αρχή, ο μακροχρόνιος πληθωρισμός μπορεί να μειώσει την αγοραστική δύναμη των πληρωμών σας.

Ορισμένα Ομόλογα Μπορούν να Αποπληρωθούν Πρόωρα

Πολλά ομόλογα είναι «ανακλητά» (callable), που σημαίνει ότι ο εκδότης μπορεί να αποπληρώσει το χρέος νωρίτερα από την ημερομηνία λήξης. Αυτό μπορεί να θεωρηθεί κίνδυνος, καθώς θα χάσετε τη σταθερή ροή εισοδήματος από το ομόλογο.

Η απόφαση για το αν τα ομόλογα είναι κατάλληλα για εσάς εξαρτάται από τους οικονομικούς σας στόχους, την ανοχή σας στον κίνδυνο και τις συνθήκες της αγοράς.

Συχνές Ερωτήσεις

Τι είναι ένα ομόλογο με απλούς όρους;

Ένα ομόλογο είναι ένα είδος χρέους που εκδίδεται από κυβερνήσεις ή εταιρείες. Ο επενδυτής δανείζει χρήματα στον εκδότη του ομολόγου και σε αντάλλαγμα λαμβάνει τακτικές πληρωμές τόκων (κουπόνια) κατά τη διάρκεια της ζωής του ομολόγου. Στο τέλος της διάρκειας (ημερομηνία λήξης), ο επενδυτής παίρνει πίσω την αρχική επένδυσή του. Έτσι, τα ομόλογα λειτουργούν σαν δάνεια, όπου ο εκδότης υπόσχεται να αποπληρώσει το κεφάλαιο και να πληρώσει τόκους.

Πώς τα ομόλογα κερδίζουν χρήματα;

Τα ομόλογα αποφέρουν κέρδη στους επενδυτές με δύο βασικούς τρόπους. Πρώτον, μέσα από τα τακτικά κουπόνια (τόκους) που πληρώνει ο εκδότης του ομολόγου. Δεύτερον, εάν ο επενδυτής πουλήσει το ομόλογο πριν τη λήξη του, μπορεί να το πουλήσει σε υψηλότερη τιμή από την τιμή που το αγόρασε, εάν τα επιτόκια έχουν πέσει και η αξία του ομολόγου έχει αυξηθεί.

Είναι τα ομόλογα ασφαλής επένδυση;

Τα ομόλογα γενικά θεωρούνται πιο ασφαλείς επενδύσεις σε σύγκριση με τις μετοχές, ιδιαίτερα τα κρατικά ομόλογα, καθώς ο κίνδυνος πτώχευσης ενός κράτους είναι χαμηλότερος από αυτόν των επιχειρήσεων. Παρόλα αυτά, εξακολουθεί να υπάρχει κίνδυνος χρεοκοπίας ή αθέτησης πληρωμής, ιδιαίτερα στα εταιρικά ή δημοτικά ομόλογα.

Είναι τα ομόλογα καλή επένδυση;

Τα ομόλογα είναι μια καλή επιλογή για επενδυτές που επιθυμούν σταθερό εισόδημα και χαμηλότερο κίνδυνο. Ειδικά όταν τα επιτόκια είναι υψηλά, τα ομόλογα μπορούν να προσφέρουν ικανοποιητικές αποδόσεις σε σχέση με άλλες πιο ριψοκίνδυνες επενδύσεις, όπως οι μετοχές. Ωστόσο, τα ομόλογα δεν προσφέρουν τόσο μεγάλες αποδόσεις όσο οι μετοχές και η αξία τους μπορεί να επηρεαστεί από τις μεταβολές των επιτοκίων.

Είναι τα ομόλογα χωρίς ρίσκο;

Παρόλο που τα ομόλογα είναι λιγότερο ριψοκίνδυνα από τις μετοχές, δεν είναι εντελώς χωρίς ρίσκο. Υπάρχει ο κίνδυνος αθέτησης από τον εκδότη, ειδικά σε εταιρικά ή δημοτικά ομόλογα. Επίσης, τα ομόλογα επηρεάζονται από τον κίνδυνο επιτοκίων και τον πληθωρισμό, που μπορεί να μειώσει την αξία των σταθερών πληρωμών.

Γιατί να επενδύσεις σε ομόλογα;

Τα ομόλογα είναι χρήσιμα για τη διαφοροποίηση ενός χαρτοφυλακίου, καθώς προσφέρουν σταθερό εισόδημα και είναι λιγότερο ευάλωτα σε διακυμάνσεις από τις μετοχές. Είναι επίσης μια καλή επιλογή για επενδυτές που πλησιάζουν στη συνταξιοδότηση ή επιθυμούν να διασφαλίσουν ένα σταθερό εισόδημα με μικρότερο κίνδυνο.

—

Disclaimer: Το παρόν άρθρο έχει ενημερωτικό χαρακτήρα και εκπαιδευτικό περιεχόμενο και δεν αποτελεί επενδυτική συμβουλή. Κάθε επένδυση εμπεριέχει ρίσκο. Η αξία των επενδύσεων σας μπορεί να μειωθεί ή να αυξηθεί. Η Wealthyhood δεν παρέχει επενδυτικές, χρηματοοικονομικές, νομικές, φορολογικές ή λογιστικές συμβουλές. Η φορολογική μεταχείριση εξαρτάται από τις προσωπικές περιστάσεις του κάθε επενδυτή και ενδέχεται να μεταβληθεί στο μέλλον. Οι προηγούμενες αποδόσεις δε διασφαλίζουν τις μελλοντικές. Θα πρέπει να λαμβάνετε υπόψη τις προσωπικές σας περιστάσεις όταν λαμβάνετε επενδυτικές αποφάσεις και, εάν χρειάζεται, να απευθυνθείτε σε επαγγελματίες συμβούλους επενδύσεων.